Kap 5: Altersvorsorge mit Versicherungen

Nachdem wir uns im vorherigen Kapitel mit der Altersvorsorge über ETFs beschäftigt, haben werden wir jetzt die Altersvorsorge mit einer Versicherung betrachten.

Insbesondere werden wir hier die so gennate Nettopolice einbeziehen, die einen extremen Kostenvorteil gegenüber eines klassischen Bruttopolice hat und somit das Investment in eine Versicherung noch einmal deutlich attraktiver macht.

Was wir in diesem Kapitel behandeln

- Grundlagen zum Vermögensaufbau mit Versicherungen

- Das 3-Schichten-Modell der Altersvorsorge

- Flexibilität & Kosten einer Versicherung

Grundsätzliches zur Altersvorsorge mit Versicherungen

Nachdem wir uns ausführlich mit der Anlage in ETFs direkt am Kapitalmarkt auseinandergesetzt haben, schauen wir uns als nächstes den Vermögensaufbau fürs Alter über eine Versicherung an.

Alles, was wir hier bereits über die Anlage in ETFs gelernt haben, brauchen wir als Grundlage für dieses Kapitel.

Wir betrachten im Folgenden Anlagen, die ebenfalls in ETFs stattfinden nur anders als wir es bisher kennengelernt haben nicht über ein Depot, sondern über einen Versicherungsmantel.

Bei der Altersvorsorge mit Versicherungen gibt es zwar noch andere Varianten, auf die wir hier aber nicht weiter eingehen werden, da in der Regel eine fondsgebundene Anlage in ETFs im Rahmen eines Versicherungsmantels die beste Wahl ist, wenn es um die Altersvorsorge geht.

Bevor wir uns die Möglichkeiten im Detail anschauen ein paar grundsätzliche Dinge zum Thema Versicherung zum Vermögensaufbau.

Im Gegensatz zu einem Depot sind Versicherungen unflexibler. Man kann nicht in allen Varianten beliebig auszahlen, einzahlen oder ähnliches.

Die Versicherung hat dafür in der Regel zwei entscheidenende Vorteile. Einer davon ist das Thema Steuern.

In jeder möglichen Versicherungsvariante gibt es steuerliche Vorteile. Wie die genau aussehen, schauen wir uns in diesem Kapitel an.

Der zweite Vorteil ist das Thema Verrentung.

Wie wir bereits gesehen haben, muss man bei einem Depot sich in der Rentenphase selber um die Auszahlung kümmern und somit auch selber kalkulieren, für wie lange das Geld reichen muss.

Bei einer Verrentung aus einer Versicherung ist das anders. Hier bekommt man eine Rente, so lange man lebt. Wie die Umrechnung und Kalkulation genau funktioniert, schauen wir uns auch in diesem Kapitel an.

Wichtig zu wissen, bevor wir ins Detail gehen, ist das wir, wenn wir über Versicherungslösungen, reden über sogenannte Nettopolicen reden. Also Verträge ohne Provisionen.

Dies hat den enormen Vorteil, dass eine der größten Schwächen der Versicherungen die Provisionen (Abschluss- und Vertriebskosten) eliminiert werden.

Durch die dann mit einem Depot vergleichbaren Kostenbelastung in Kombination mit den Steuervorteilen ist eine Versicherung als Nettopolice in vielen Fällen eine sehr sinnvolle Beimischung für das Altersvorsorgeportfolio.

Sie sehen gerade einen Platzhalterinhalt von YouTube. Um auf den eigentlichen Inhalt zuzugreifen, klicken Sie auf die Schaltfläche unten. Bitte beachten Sie, dass dabei Daten an Drittanbieter weitergegeben werden.

Mehr InformationenZusammengefasst werden die Möglichkeiten der Altersvorsorge mit einer Versicherung im sogenannten drei Schichtenmodell. Schauen wir uns dies einmal genauer an.

Das 3-Schichten Modell

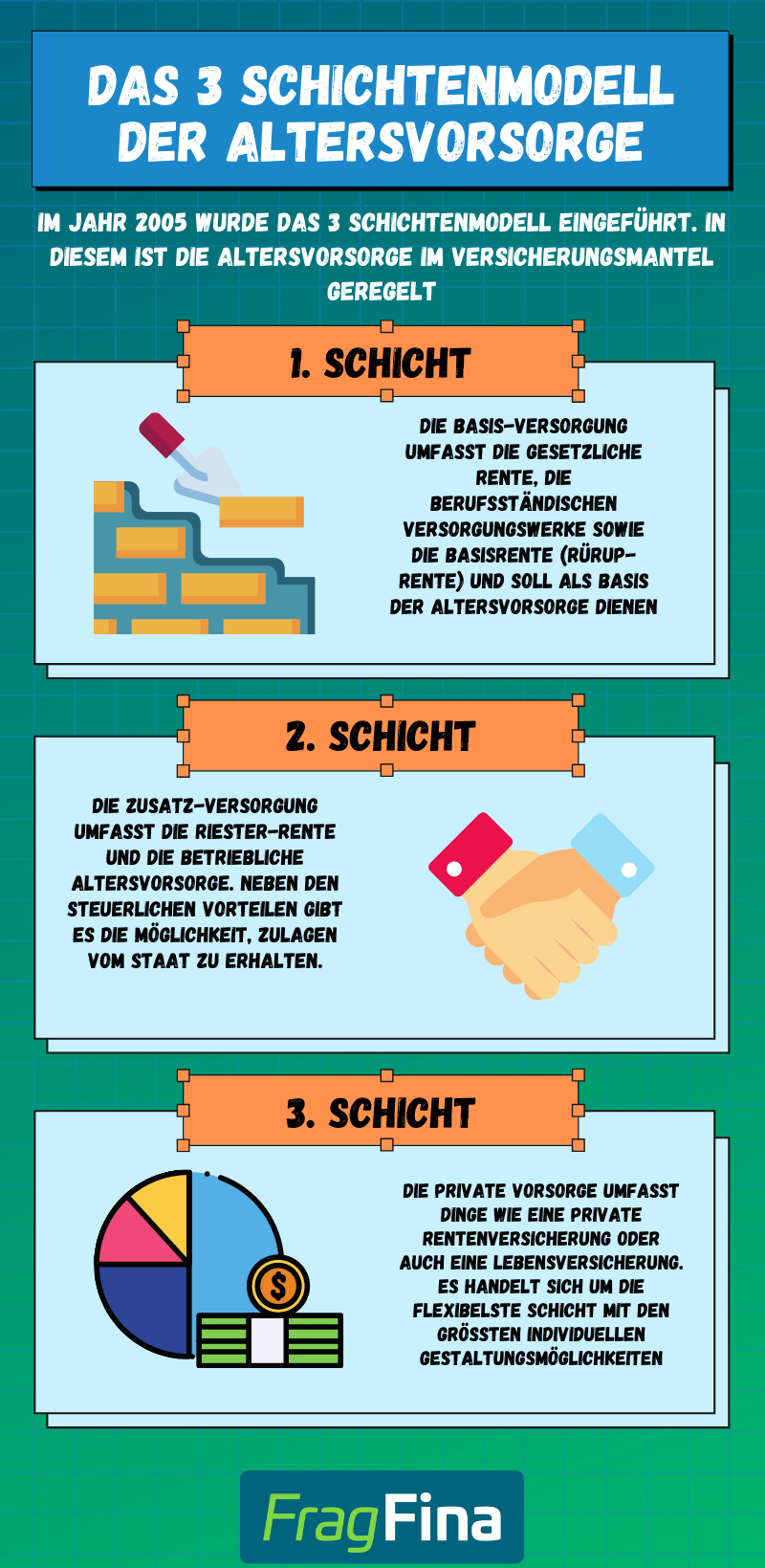

Im Jahr 2005 wurde im Rahmen des Alterseinkünftegesetzes (AltEinkG) das sogenannte 3 Schichten Modell eingeführt. Dadurch wurde, dass bis dahin geltende 3 Säulen Modell abgelöst.

Sie sehen gerade einen Platzhalterinhalt von YouTube. Um auf den eigentlichen Inhalt zuzugreifen, klicken Sie auf die Schaltfläche unten. Bitte beachten Sie, dass dabei Daten an Drittanbieter weitergegeben werden.

Mehr InformationenDas 3 Schichten Modell teilt die verschiedenen Altersvorsorgeprodukte im Versicherungsmantel in unterschiedliche Schichten ein.

Dabei handelt sich in der Schicht 1 um die sogenannte Basis-Versorgung in der Schicht 2 um die sogenannte Zusatz-Versorgung und in der Schicht 3 um die so genannte private Vorsorge.

Die 3 Schichten unterscheiden sich unter anderem in den Bereichen Flexibilität und in der steuerlichen Behandlung. Im Folgenden werden wir die wichtigsten Unterschiede näher betrachten.

Zur ersten Schicht gehört die Rürup (Basis)- Rente, Zur zweiten Schicht die betreibleiche Altersvorsorge und Riester-Rente und zur dritten Schicht die private Rentenversicherung.

Die Schichten unterscheiden sich primär bei den Möglichkeiten der Flexibilität und den unterschiedlichen Steuervorteilen.

Bevor wir uns die jeweiligen Schichten genauer anschauen betrachten wir einmal allgemein, wie eine Versicherungslösung zur Altersvorsorge funktioniert.

Vermögensaufbau mit einer Versicherung

Zwar unterscheiden sich die einezlnen Schichten in entscheiden Punkten, doch vom Grundsatz funktioniert eine Versicherungslösung immer gleich.

Man zahlt monatlich, einmalig oder in einer Mischung daraus Beiträge in seinen Vertrag ein. Diese Beiträge werden dann investiert.

Wie bereits erwähnt idealerweise in ETFs. Man spricht dann hier auch von sogenannten ETF-Rentenversicherungen.

Das heißt die eingezahlten Beiträge verzinsen sich mit der Wertentwicklung des oder der gewählten ETFs.

Hierbei ist wichtig zu beachten, dass man nicht auf einen ETF festgeschrieben ist. Man hat die Wahl aus einem breiten Angebot von ETFs.

Man kann hier nicht nur die ETFs wählen, sondern auch die prozentuale Zusammensetzung. Also zum Beispiel 60% in ETF A und 40% in ETF B investieren.

Die Zusammensetzung der ETFs kann man bei den meisten Anbietern kostenfrei verändern, wenn man das möchte.

Am Ende der Laufzeit (bei unserem Thema sinnvollerweise zum Renteneintritt) wird das Kapital ausgezahlt. Entweder auf einen Schlag (nicht in allen Schichten möglich) oder als lebenslange Rente.

Die Umrechnung in eine lebenslange Rente funktioniert dabei mit Hilfe des sogenannten Rentenfaktors.

Sie sehen gerade einen Platzhalterinhalt von YouTube. Um auf den eigentlichen Inhalt zuzugreifen, klicken Sie auf die Schaltfläche unten. Bitte beachten Sie, dass dabei Daten an Drittanbieter weitergegeben werden.

Mehr InformationenDie Berechnung sieht dabei wie folgt aus:

Angespartes Kapital / 10.000 * Rentenfaktor = Lebenslang monatlich ausgezahlte Rente

Das Ganze einmal an einem Beispiel verdeutlicht. Angenommen das angesparte Kapital würde 200.000€ entsprechen und der Rentenfaktor würde bei 25€ liegen, dann sieht die Berechnung wie folgt aus:

200.000€ / 10.000 * 25€ = 500€

In diesem Beispiel würde die lebenslange Rente 500€ monatlich entsprechen.

Was hier allerdings noch nicht berücksichtigt ist, ist wie das angesparte Kapital im Falle einer Verrentung weiter investiert bleibt. Was bedeutet das?

In der Verrentungsphase wird logischerweise das angesparte Kapital benötigt, um die Rente auszuschütten, allerdings nur ein kleiner Teil.

Der Rest des Kapitals bleibt weiter investiert und erwirtschaftet idealerweise Renditen, die wiederum dazu führen, dass die tatsächlich ausgezahlte Rente höher ausfällt.

Hier gibt es zwei Möglichkeiten.

Möglichkeit 1 ist, dass das Kapital in den Deckungsstock der Versicherung eingezahlt wird und die daraus resultierenden Überschüsse dazu führen, dass sich die Rente erhöht (hier führst du weitere Informationen zur Überschussbeteiligung nach Rentenbeginn).

Der Deckungsstock oder auch Sicherungsvermögen genannt ist eine Rücklage, die von den Versicherungen angelegt wird, um die zukünftigen Verpflichtungen gegenüber den Kunden erfüllen zu können. Aufgrund regulatorischer Vorgaben sind die Renditechancen begrenzt. Im Jahr 2022 hat der größte Marktteilnehmer Allianz im Sicherungsvermögen eine Gesamtverzinsung von 3,5% erreicht.

Möglichkeit 2 ist, dass das Kapital, was nicht direkt für die Auszahlung der Rente benötigt wird, weiterhin am Kapitalmarkt investiert bleibt.

Es könnte also beispielsweise in dasselbe ETF-Portfolio wie in der Ansparphase investiert werden.

Man sollte hier jedoch berücksichtigen, dass das Risikomanagement wichtiger wird, da der Investitionszeitraum geringer ist.

Nicht alle Versicherer bieten die Möglichkeit an, dass das Kapital in der Rentenphase weiter am Kapitalmarkt investiert wird. Eine Investition in den Deckungsstock ist in jedem Fall möglich.

Eine weitere Sache haben alle Versicherungslösungen gemeinsam und zwar, dass keine Steuer bei der Umschichtung des Portfolios anfällt.

Wir haben ja im Kapitel zu ETFs gesehen, dass immer dann Steuer anfallen, wenn Gewinne (oberhalb der Freigrenze) realisiert werden. Dies ist auch der Fall, wenn man sein Portfolio umstellt also von ETF 1 in ETF 2 wechselt.

Macht man dies im Rahmen einer Versicherung, fallen keine Steuern für eine an.

Nachdem wir uns die allgemeinen Dinge angeschaut haben kommen wir jetzt zu den einzelnen Schichten und starten mit der ersten Schicht.

Zur ersten Schicht gehört die Basis-Rente auch Rürup-Rente genannt (die gesetzliche Rente gehört auch zur ersten Schicht haben wir aber bereits in Kapitel 2 behandelt).

Schicht 1 - Die Basisversorgung

Bei der ersten Schicht handelt es sich um die sogenannte Basis-Versorgung. Zur ersten Schicht gehören die gesetzliche Rente, die berufsständischen Versorgungswerke und die Basis- bzw. Rürup-Rente (ETF-Rürup-Rente).

Jeder sozialversicherungspflichtige Angestellte muss in die gesetzliche Rente einzahlen. Ausgenommen davon sind Personen, die in ein berufsständisches Versorgungswerk einzahlen. Das sind zum Beispiel Ärzte, Architekten oder Anwälte.

Im Gegensatz zur gesetzlichen Rente und den Versorgungswerken handelt es sich bei der Basisrente um eine private freiwillige Versicherung, die jeder abschließen kann, der es möchte.

Sie sehen gerade einen Platzhalterinhalt von YouTube. Um auf den eigentlichen Inhalt zuzugreifen, klicken Sie auf die Schaltfläche unten. Bitte beachten Sie, dass dabei Daten an Drittanbieter weitergegeben werden.

Mehr InformationenSteuerliche Absetzbarkeit in der 1. Schicht

Die erste Schicht zeichnet sich vor allem durch die steuerliche Absetzbarkeit aus. Man unterscheidet hier genau wie in den anderen beiden Schichten zwischen der Ansparphase und der Entnahmephase.

In der Ansparphase dürfen die Beiträge, die in der ersten Schicht gespart werden, steuerlich geltend gemacht werden. Wie viel geltend gemacht werden darf, hängt von dem Jahr ab, in dem wir uns befinden.

Im Jahr 2005 ging es los mit 60% seiner Beiträge, die man geltend machen durfte. Dieser Wert wurde jedes Jahr gesteigert, sodass wir im Jahr 2023 bei 100% (2022 94%) sind.

Das Ganze einmal an einem Beispiel verdeutlicht:

Steuerklasse 1, Grenzsteuersatz 35%, jährliche Einzahlung in der 1. Schicht: 5000€

5000€ * 100% (Anteil der 2023 geltend gemacht werden darf) * 35% (Grenzsteuersatz) = 1750€ (Höhe der Steuererstattung)

Steuerliche Belastung in der 1. Schicht

Neben der Steuerersparnis in der Ansparphase muss man sich natürlich auch die Entnahmephase anschauen. Die Entnahmephase beginnt mit dem Renteneintritt also für gewöhnlich mit 67.

Die Renten, die man aus der ersten Schicht erhält, muss man versteuern und zwar mit dem im Alter gültigen Steuersatz. Der Anteil, der versteuert werden muss, ist abhängig davon, wann man in Rente geht. Auch hier gibt es wie in der Ansparphase eine Staffelung.

2005 ging es los mit einem Anteil von 50% im Jahr 2024 sind wir bei 84%. Ab dann steigt der Anteil jedes Jahr um 1% bis im Jahr 2040 100% erreicht sind.

Das ganze auch einmal an einem Beispiel verdeutlicht:

Jahr des Renteneintritts: 2040, Steuersatz im Alter: 20%, jährliche Auszahlung aus der 1. Schicht: 5000€

5000€ * 100% (Anteil der 2040 versteuert werden muss) * 20% (Steuersatz im Alter) = 1000€ (Höhe der steuerlichen Belastung)

Flexibilität in der 1. Schicht

Die drei Schichten unterscheiden sich nicht nur in der steuerlichen Betrachtung, sondern auch im Bereich der Flexibilität, also Dingen wie: Komme ich vor der Rente an mein Geld, kann ich auswählen, ob ich eine Einmalzahlung oder eine Rente erhalte und so weiter.

Die erste Schicht ist tendenziell die unflexibelste der drei Schichten. In dieser Schicht kann man sich das Kapital, was man eingezahlt hat, nicht vor Renteneintritt auszahlen lassen und man kann auch nicht wählen, ob man eine Rente oder eine Kapitalabfindung bekommt. Die Auszahlung in der ersten Schicht findet immer in Form einer lebenslangen Rente statt.

Schicht 2 - Die Zusatz-Versorgung

Bei der 2. Schicht handelt es sich um die sogenannte Zusatz-Versorgung, dazu gehören die Riester-Rente sowie die betriebliche Altersvorsorge.

Neben den Steuervorteilen (wie in Schicht 1) kann man bei der Riester-Rente zusätzlich Zulagen vom Staat erhalten und bei der betrieblichen Altersvorsorge eine Sozialversicherungsersparnis wahrnehmen. Im Detail haben wir dies bereits im Ratgeber zur Riester-Rente (ETF Riester-Rente) und in unserem Ratgeber zur betrieblichen Altersvorsorge erklärt. Deswegen hier nur die wichtigsten Punkte aufgelistet.

- Beiträge sind zu 100% steuerlich absetzbar

- Verschiedene Zulagenarten (175€ Grundzulage; 300€ Kinderzulage)

- Maximal 2100€ können jährlich beim Riester steuerlich geltend gemacht werden

Sie sehen gerade einen Platzhalterinhalt von YouTube. Um auf den eigentlichen Inhalt zuzugreifen, klicken Sie auf die Schaltfläche unten. Bitte beachten Sie, dass dabei Daten an Drittanbieter weitergegeben werden.

Mehr Informationen

- Bis zu 302€ können monatlich steuer- und sozialabgabenfrei gespart werden

- Bis zu 604€ können monatlich sozialabgabenfrei gespart werden

- Verpflichtender Zuschuss vom Arbeitgeber in Höhe von 15%

Sie sehen gerade einen Platzhalterinhalt von YouTube. Um auf den eigentlichen Inhalt zuzugreifen, klicken Sie auf die Schaltfläche unten. Bitte beachten Sie, dass dabei Daten an Drittanbieter weitergegeben werden.

Mehr Informationen

Steuerliche Absetzbarkeit in der 2. Schicht

Bei der steuerlichen Absetzbarkeit muss man zwischen der Riester-Rente und der betrieblichen Altersvorsorge differenzieren. Die Beiträge für eine betriebliche Altersvorsorge werden direkt über die Gehaltsabrechnung verrechnet. Somit erhält man hier den Steuer- und Sozialabgebvorteil direkt bei der monatlichen Gehaltsauszahlung.

Hier findest du eine Beispielrechnung für eine Entgeltumwandlung in der betrieblichen Altersvorsorge

Bei der Riester-Rente hingegen wird wie in der Schicht 1 der gezahlte Beitrag über die Steuererklärung geltend gemacht. Es dürfen 100% der Beiträge geltend gemacht werden. Davon abziehen muss man noch die ggf. erhaltenen Zulagen.

Hier findest du eine Beispielrechnung für die steuerliche Absetzbarkeit in der Riester-Rente

Steuerliche Belastung in der 2. Schicht

Genau wie bei der steuerlichen Absetzbarkeit muss man hier zwischen der Riester-Rente und der betrieblichen Altersvorsorge unterscheiden. Starten wir mit der Riester-Rente. Bei der Riester-Rente müssen 100% der Rente versteuert werden.

Schauen wir uns das an einem Beispiel an:

Steuerklasse 1, Steuersatz im Alter 20%, jährliche Auszahlung aus Riester-Rente: 6000€

6000€ * 100% (100% müssen versteuert werden) * 20% (Steuersatz im Alter) = 1200€ (Höhe der steuerlichen Belastung)

Auch bei der betrieblichen Altersvorsorge müssen 100% der Rente versteuert werden. Dazu kommen jedoch noch Krankenversicherungsbeiträge, die auf die Rente gezahlt werden müssen. Wie viel kannst du der folgenden Tabelle entnehmen:

| Versicherungsart | Beitragspflicht | Beitrag KV | Beitrag Pflege |

|---|---|---|---|

| Gesetzlich krankenversichert mit Kindern | ja | 14,6% | 3,05% |

| Gesetzlich krankenversichert ohne Kinder | ja | 14,6% | 3,4% |

| Privat krankenversichert | nein | - | - |

Bei den Krankenversicherungsbeiträgen muss noch der individuelle Zusatzbeitrag der eigenen Krankenversicherung hinzugerechnet werden.

Flexibilität in der 2. Schicht

Auch die zweite Schicht ist tendenziell eine unflexible Schicht. Grundsätzlich ist auch hier die Idee, dass man monatlich während des Erwerbslebens einzahlt und dann in der Rentenphase eine lebenslange Rente erhält.

Im Gegensatz zur ersten Schicht kann man jedoch früher auf das Kapital zugreifen und auch zur Rentenphase unter gewissen Umständen einen Teil des Kapitals auf einen Schlag auszahlen lassen. Meistens ist das mit ein paar Nachteilen verbunden, aber grundsätzlich zumindest möglich.

Schicht 3 - Die private Vorsorge

Bei der 3. Schicht handelt es sich um die so genannte private Vorsorge. Dazu gehören Dinge wie eine private Rentenversicherung (ETF-Rentenverischerung) oder auch eine Lebensversicherung. Die dritte Schicht ist die flexibelste der dreien, hat dafür aber auch geringere steuerliche Vorteile.

Im Unterschied zu den anderen Schichten ergeben sich die Steuervorteile hier in der Auszahlungsphase und nicht in der Ansparphase.

Sie sehen gerade einen Platzhalterinhalt von YouTube. Um auf den eigentlichen Inhalt zuzugreifen, klicken Sie auf die Schaltfläche unten. Bitte beachten Sie, dass dabei Daten an Drittanbieter weitergegeben werden.

Mehr InformationenSteuerliche Behandlung in der Ansparphase

Beiträge, die in der dritten Schicht gespart werden dürfen steuerlich geltend gemacht werden. Man macht dies über die sogenannten Vorsorgeaufwendungen. Allerdings können die Beiträge nur abgesetzt werden, wenn die Freibeträge noch nicht ausgeschöpft sind. Dies ist in der Regel jedoch nahezu immer der Fall.

Die Höhe des Freibetrags beläuft sich für Arbeitnehmer und Beamte auf 1900€ und für Selbstständige auf 2800€.

Unter die Vorsorgeaufwendungen fallen u.a. die Beiträge zur Krankenversicherung und Pflegeversicherung. Aus diesem Grund ist der Freibetrag häufig schon ausgeschöpft, sodass die Sparbeiträge in der Regel nicht steuerlich geltend gemacht werden können.

Steuerliche Behandlung in der Entnahmephase

Steuerliche Vorteile in der 3. Schicht ergeben sich in der Entnahmephase. Wie hoch diese sind und wie diese gestaltet sind, ist abhängig davon, ob man sich das Kapital als lebenslange Rente auszählen lässt oder zum Renteneintritt auf einen Schlag. Bei beiden Varianten ist aber die Voraussetzung für die Ersparnis, dass der Vertrag mindestens 12 Jahre bestanden haben und man zum Zeitpunkt der Auszahlung mindestens 62 Jahre alt sein muss.

Starten wir mit der Variante der lebenslangen Verrentung. Bei einer Verrentung wird die Rente nur mit dem sogenannten Ertragsanteil versteuert. Die Höhe des Ertragsanteils ist abhängig von dem Zeitpunkt, in dem man in die Rente geht.

| Alter | Ertragsanteil |

|---|---|

| 60 Jahre | 22% |

| 61 Jahre | 22% |

| 62 Jahre | 21% |

| 63 Jahre | 20% |

| 64 Jahre | 19% |

| 65 Jahre | 18% |

| 66 Jahre | 18% |

| 67 Jahre | 17% |

Auch hier das Ganze einmal an einem Beispiel verdeutlicht:

Alter bei Auszahlung 67, Steuersatz im Alter 20%, jährliche Auszahlung aus privater Rentenversicherung: 3000€

3000€ * 17% (Ertragsanteil im Alter 67) * 20% (Steuersatz im Alter) = 102€ (Höhe der steuerlichen Belastung)

Schauen wir uns auch noch die Variante mit der Kapitalauszahlung an. Wenn die Bedingung 12 Jahre Bestehen des Vertrags und Mindestalter von 62 Jahren erfüllt ist, muss nur die Hälfte der Erträge versteuert werden (Halbeinkünfteverfahren).

Das ganze auch einmal an einem Beispiel erläutert:

Kapitalauszahlung, Steuersatz im Alter 20%, vorhandenes Kapital 50.000€ (davon 25.000€ selber eingezahlt und 25.000€ Ertrag

12.500€ (Hälfte d. Erträge d. versteuert werden müssen) * 20% (Steuersatz im Alter) = 2500€ (einmalige Steuerzahlung)

Flexibilität in der 3. Schicht

Die dritte Schicht ist die flexibelste aller Schichten. Hier kann man frei wählen, ob das Kapital als Rente, als Einmalzahlung oder aus einer Mischung daraus ausgezahlt werden soll.

Auch eine Auszahlung vor Erreichen des Rentenalters ist problemlos möglich, kann aber gegebenenfalls Auswirkungen auf die steuerliche Behandlung haben.

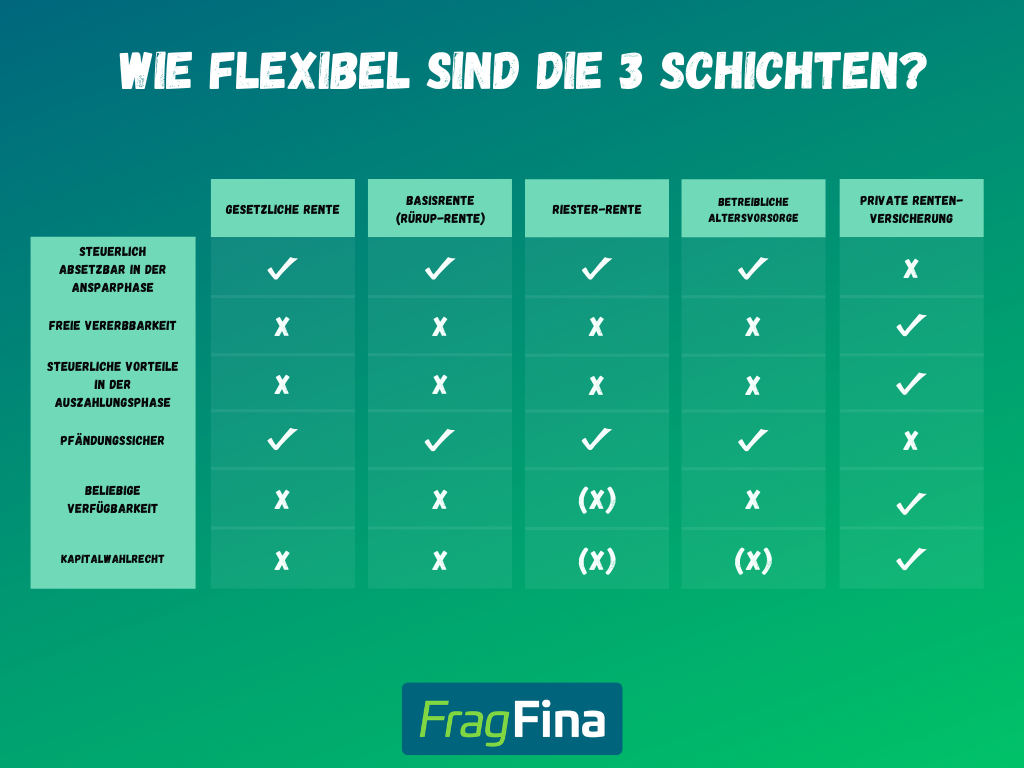

Flexibilität

Wie wir gesehen haben, unterscheiden sich die einzelnen Schichten neben dem Thema Steuern vor allem im Bereich Flexibilität.

In der folgenden Übersicht hast du noch einmal alle Flexibilitätsunterschiede auf einen Blick.

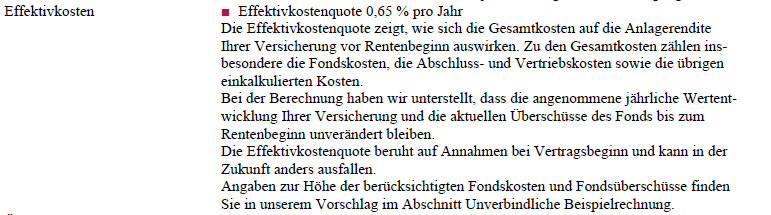

Die Kosten bei einer Versicherung

Gerade bei einer Versicherungslösung für die Altersvorsorge sind die Kosten immer einer der größten und wichtigsten Bestandteile.

Bei einer Versicherung gibt es viele unterschiedliche Kostenarten. Das sind beispielsweise die Abschluss- und Vertriebskosten (bei einer Nettopolice gibt es diese Art der Kosten nicht), die Verwaltungskosten oder auch die Kosten für die gewählte Geldanlage.

Die Effektivkosten fassen alle Kostenarten zusammen und verteilen diese gleichmäßig auf die gesamte Laufzeit. Dargestellt werden die Effektivkosten in Form eines Prozentwertes.

Die Effektivkosten geben an, um wie viel % die erzielte Rendite durch die Kosten des Vertrags reduziert werden.

Hat man beispielsweise Effektivkosten von 1% und die gewählte Geldanlage würde 6% erzielen, würden einem 5% gutgeschrieben werden.

| Rendite vor Kosten | 6% |

| Effektivkosten | 1% |

| Rendite nach Kosten | 5% |

Der Ausweis der Kosten in Form von Effektivkosten hat den Vorteil, dass die Kosten einfacher mit anderen Anlagen verglichen werden können. So kann man beispielsweise auf einen Blick die Kosten einer Versicherungslösung mit den Kosten eines Fonds vergleichen.

Wichtig ist, dass die Effektivkosten nur dann aussagekräftig sind, wenn der Vertrag auch die gesamte Laufzeit über durchgehalten wird. Hier gilt, je niedriger die Kosten, desto besser.

An dieser Stelle noch eine wichtige Präzisierung. Es gibt Vorlagen und Regeln, wie Effektivkosten zu berechnen sind. Diese werden herausgegeben von der Produktinformationsstelle Altersvorsorge (PIA).

Beim Ergebnis ist vor allem die Hochrechnung der Rendite entscheidend. Wenn hier höhere Werte angesetzt werden, kann es sein, dass auch die Effektivkosten höher ausfallen. Das liegt daran, dass die Kosten in Altersvorsorgeverträgen für gewöhnlich nicht absolut sind, sondern prozentuale Anteile des Vertragsguthabens.

Je höher jetzt die Rendite ist, desto höher ist das Vertragsguthaben und desto höher sind dann auch die absoluten Kosten.

Somit sind leider auch die Effektivkosten nicht ein 100% einheitlich vergleichbarer Wert.

Wie setzen sich die Effektivkosten zusammen?

Die Effektivkosten setzten sich aus den verschiedenen Kostenarten zusammen, die in einer Versicherung enthalten sind. Konkret handelt es sich um die Alphakosten, Betakosten, Gammakosten, Kappakosten und Kosten für die Geldanlage. Schauen wir uns die einzelnen Kostenarten einmal etwas genauer an:

Alphakosten (Abschlusskosten)

Alphakosten oder auch Abschluss- und Vertriebskosten entstehen bei aus der Vermittlung und dem Abschluss des Versicherungsvertrags. Diese Kosten decken die Provisionen für Vermittler oder Makler und Verwaltungsaufwendungen für die Erstellung der Police.

Sie werden häufig als Prozentsatz der Beitragssumme berechnet und meist mit dem laufenden Beitrag über die ersten 5 bis 8 Jahre Vertragslaufzeit bezahlt.

Die Abschluss- und Vertriebskosten machen meist einen signifikanten Anteil der Gesamtkosten einer Versicherung aus und beeinflussen somit stark die Rentabilität eines Vertrags.

Um diese Kosten so gering wie möglich zu halten, empfiehlt es sich sogenannte Nettopolice, also Verträge ohne Provisionen zu nutzen. Hier fällt für die Vermittlung lediglich ein sogenanntes Vermittlungshonorar an, was meist nur bei ein paar hundert € liegt.

Betakosten (Beitragsbezogene Kosten)

Betakosten oder auch beitragsbezogene Kosten beziehen sich auf die Ausgaben und Gebühren, die direkt von den eingezahlten Beiträgen der Versicherung abgezogen werden.

Ein Teil davon sind die sogenannten Verwaltungskosten, die für die laufende Führung und Verwaltung der Versicherungspolice anfallen. Darüber hinaus umfassen sie auch die sogenannten Risikokosten, die dazu dienen, das Versicherungsrisiko (im Falle einer Altersvorsorge das Langlebigkeitsrisiko) zu decken.

Diese Kosten werden entweder als Prozentsatz des Versicherungsbeitrags berechnet oder als fixer jährlicher Betrag und direkt von den Beiträgen abgezogen, bevor das verbleibende Kapital zur Bildung des Altersvorsorgevermögens verwendet wird.

Gammakosten (Policenwertbezogene Kosten)

Gammakosten oder auch policenwertbezogene Kosten sind Kosten, die sich auf den Policenwert, also das angesammelte Kapital beziehen. Diese Kosten werden typischerweise als ein Prozentsatz des Policenwertes berechnet und vom angesammelten Kapital entnommen.

Sie sind auch Teil der Verwaltungskosten, die für die laufende Führung und Verwaltung der Versicherungspolice anfallen.

Kappakosten (Stückkosten)

Die Kappakosten oder auch Stückkosten sind Kosten, die unabhängig von der Höhe der eingezahlten Beiträge oder dem Wert der Police erhoben werden. Diese Kosten werden pro Vorgang oder "Stück" berechnet, etwa für spezifische Dienstleistungen oder administrative Handlungen. Beispiele für solche Stückkosten könnten Gebühren für die Änderung des Versicherungsvertrags, die Ausstellung von Zusatzdokumenten oder für spezielle Verwaltungsaufgaben sein.

Da diese Kosten festgelegt sind und nicht prozentual zum Beitrag oder Policenwert berechnet werden, bleiben sie konstant, unabhängig davon, wie viel Kapital angesammelt wird oder wie hoch die Beiträge sind. Dies bedeutet, dass Stückkosten für Versicherungsnehmer mit niedrigeren Beiträgen relativ höher ins Gewicht fallen können.

Kosten für die Geldanlage

Neben den bereits genannten Kostenarten kommen noch die Kosten für die gewählte Geldanlage hinzu. Die Höhe der Kosten ist abhängig von der gewählten Geldanlage und werden nicht von der Versicherung vorgegeben, sondern vom Emittenten (den Fondsgesellschaften) der jeweiligen Geldanlagen.

Ausgewiesen werden diese Kosten prozentual in der sogenannten Total Expense Ratio (TER).

Wo findet man die Effektivkosten?

Wir haben bereits einiges über die Bedeutung und Funktionsweise der Effektivkosten erfahren. Abschließend stellt sich die Frage, wo finde ich die Effektivkosten?

Wenn man sich ein VVG konformes Angebot von einer Versicherung erstellen lässt, sind dort die Effektivkosten enthalten. Je nachdem, um welche Schicht es sich handelt, also ob es eine Basisrente, Rentenversicherung, Riester oder bAV ist, sind diese immer etwas unterschiedlich ausgewiesen.

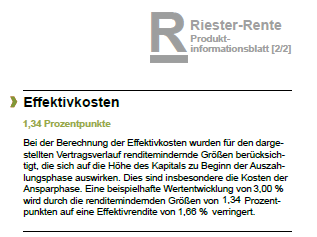

Bei allen staatlich geförderten Altersvorsorgen (Basis-/Rürup-Rente, Riester-Rente) sind die Effektivkosten im Produktinformationsblatt (PIB) ausgewiesen. Bei einer privaten Rentenversicherung kann der Ausweis in unterschiedlichen Formen im Angebotstext stattfinden.

Am einfachsten findet man Sie im Angebot der Versicherung in dem man die Tastenkombination strg+f betätigt und in dem dann erscheinenden Suchfeld nach den Effektivkosten sucht.

Hier sind zwei Beispiele, wie das ganze aussehen kann:

Oder aus einem Produktinformationsblatt so:

Die passenden Tarife finden

Wenn ich mich dazu entschieden habe eine Teil meiner Altersvorsorge über eine Versicherung (als Nettopolice) abzubilden stellt sich natürlich die Frage, wie finde ich jetzt den passenden Tarif und Anbieter?

Es gibt verschiedene Kriterien, die man bei der Auswahl des richtigen Tarifs berücksichtigen sollte. Doch bevor man sich Vertragsdetails anschaut, sollte man vorab zwei Hauptkriterien klären.

Zum einen, ob die gewählte Versicherung überhaupt ein Investments in ETFs anbietet und zum anderen, ob der Vertrag als Nettopolice, also ohne Provisionen abgeschlossen werden kann.

Durch diese zwei Kriterien fallen bereits einige Anbieter raus. Die, die übrig bleiben, sollte man sich dann genauer anschauen.

Die dann aus unserer Sicht wichtigsten Kriterien, die man bei der Tarifauswahl berücksichtigen sollte, sind die Effektivkosten, Rentenfaktoren, Auswahlmöglichkeiten bei den ETFs, Flexibilität in der Vertragsgestaltung und die Bilanzkennzahlen.

Hier findest du eine Erklärung der jeweiligen Kategorien:

Gerade bei einer Versicherungslösung für die Altersvorsorge sind die Kosten immer einer der größten und wichtigsten Bestandteile.

Bei einer Versicherung gibt es viele unterschiedliche Kostenarten. Das sind beispielsweise die Verwaltungskosten oder auch die Kosten für die gewählte Geldanlage.

Die Effektivkosten fassen alle Kostenarten zusammen und verteilen diese gleichmäßig auf die gesamte Laufzeit. Dies hat den Vorteil, dass die Kosten einfacher mit anderen Anlagen verglichen werden können. So kann man beispielsweise auf einen Blick die Kosten einer Versicherungslösung mit den Kosten eines Fonds vergleichen.

Wichtig ist, dass die Effektivkosten nur dann aussagekräftig sind, wenn der Vertrag auch die gesamte Laufzeit über durchgehalten wird. Hier gilt, je niedriger die Kosten, desto besser.

Den Rentenfaktor benötigt man, um das angesparte Kapital mit dem Renteneintritt in eine lebenslange Rente umzuwandeln. Die Berechnung funktioniert dabei wie folgt:

Angespartes Kapital / 10.000 * Rentenfaktor.

Hier das ganze auch einmal an einem Beispiel.

Angenommen man hat über die Vertragslaufzeit 100.000€ angesammelt und der Rentenfaktor beträgt 25€, dann sieht die Berechnung wie folgt aus:

100.000€ : 10.000 *25€ = 250€

D.h. bei den angenommenen Zahlen würde die lebenslange Rente 250€ betragen. Zusätzlich kommen noch Überschüsse dazu die, die Versicherung erwirtschaftet, diese sind aber nicht garantiert und auch erst einmal unabhängig vom Rentenfaktor.

Beim Rentenfaktor unterscheidet man zwischen dem prognostizierten Rentenfaktor und dem garantierten Rentenfaktor.

Der prognostizierte Rentenfaktor gibt an, wie hoch der Rentenfaktor mit Erreichen des Rentenalters sein wird, bei heutiger Rechnungsgrundlegung. D.h. wenn die grundsätzlichen Rahmenbedingungen so bleiben wie sie jetzt sind dann wird das der Rentenfaktor sein, den man im Alter hat.

Hier kann man relativ pauschal sagen, je höher der prognostizierte Rentenfaktor ist, umso besser, da mit einem höheren Rentenfaktor eine höhere Rente einhergeht. Dieser Wert ist jedoch nicht garantiert, sondern lediglich eine Hochrechnung.

Der garantierte Rentenfaktor gibt an welchen Rentenfaktor man in jedem Fall erhält, egal wie die Entwicklung der Rahmenbedingungen im Laufe der Zeit ist. Der garantierte Rentenfaktor gibt die garantierte Untergrenze an.

Jetzt könnte man ja meinen, dass genau wie bei dem prognostizierten Rentenfaktor auch hier ein möglichst hoher garantierter Rentenfaktor optimal ist. Doch das lässt sich so pauschal nicht sagen. Garantien haben immer den Nachteil, dass sie unflexibel machen und meistens auch teuer sind.

Ein hoher garantierter Rentenfaktor kann dazu führen, dass die Versicherung eingeschränkter in Ihren Handlungsmöglichkeiten ist, da Sie zunächst die Garantie bedienen muss. Das kann dazu führen, dass Überschüsse geringer ausfallen und somit letztendlich die tatsächliche Auszahlung niedriger ausfällt trotz eines höheren garantierten Rentenfaktors.

Hier gibt es verschieden Kategorien die relevant für die Vertragsanpassung eines laufenden Vertrags sind.

Mindestbeitrag

Wie hoch ist der Mindestbeitrag, den man bei einer monatlichen Sparrate wählen kann.

Kostenfreier Wechsel der Geldanlage

Wie sind die Möglichkeiten im Bereich der Veränderung der gewählten Geldanlage. Ist ein Wechsel grundsätzlich möglicht und wenn ja, wie oft im Jahr kostenfrei.

Auszahlungen & Zuzahlungen

Wie ist die Regelung, wenn ich einen Teil des Kapitals auszahlen möchte oder auch einmalig eine Zuzahlung leisten möchte. Hier Wie hoch der Mindestbeitrag bei einer Zuzahlung und einer Auszahlung und wie hoch die Kosten für eine Zu- und Auszahlung.

Erhöhung des Beitrags

Wie sind die Kriterien, wenn man seinen laufenden Beitrag erhöhen möchte.

- Höhe des Eigenkapitals Das Eigenkapital gibt an, was übrig bleibt, wenn man die Schulden von den vorhandenen Vermögenswerten abzieht. Daher ist ein hohes Eigenkapital erst einmal ein gutes Zeichen.

- Verwaltungskostenqoute Diese sagt aus, wie effizient insgesamt im Unternehmen gearbeitet wird. Je geringer der Wert ist, umso besser.

- Nettoverzinsung (der letzten 3 Jahre) Diese sagt aus, was über alle Geldanlagen und Verträge hinweg nach Abzug der Kosten in den letzten 3 Jahre als Rendite erwirtschaftet wurde. Auch hier gilt logischerweise, je höher der Wert, desto besser.

- Höhe der investierten Gelder Diese Kennzahl sagt aus, wie viel Geld vom jeweiligen Anbieter im Rahmen des Versicherungsmantels investiert wird. Auch hier ist ein hoher Wert tendenziell gut.

Wenn du dich nicht selber durch Hunderte Sieten vom Vertragsbedingungen kämpfen möchtest, kannst du auch gerne auf unsere ausführlichen Tests zurückgreifen. Dort haben wir genau die oben genannten Kriterien getestet.