Die ETF Riester-Rente (als Nettopolice) im Test 2023

Ergebnisse und Testsieger des ETF Riester-Tests

🚀 Neu: Der Riester-Test 2025 ist jetzt verfügbar!

Jetzt ansehen

Du möchtest einen Teil deines Vermögensaufbaus fürs Alter über eine Riester-Rente abdecken und das idealerweise ohne Provisionen? Dann stellt sich folglich die Frage, welche ist die richtige Riester-Rente für mich und welche Kriterien sind überhaupt wichtig?

Wenn du dir diese Fragen gestellt hast, bist du hier genau richtig. In unserem ausführlichen Test haben wir ETF Riester-Renten (als Nettopolice) von 4 Anbietern getestet. Mit diesen Informationen hast du die notwendige Entscheidungsgrundlage, um den für dich richtigen Tarif zu finden.

Benjamin de Groot

Finanzexperte

Was erwartet dich in diesem Test:

Eine ETF Riester-Rente als Nettopolice für die Altersvorsorge, um die Vorteile des Riesters zu nutzen, aber ohne Abschluss- und Vertriebskosten kann ein sinnvoller Ansatz sein. Doch wenn man sich für diesen Weg entschieden hat, stellt sich natürlich die Frage, wie finde ich den besten Tarif und welcher passt zu mir und meiner Zielsetzung?

- Test von 4 ETF Riester Anbietern als Nettopolice in 17 Detailkategorien und den 5 Oberkategorien Effektivkosten, Geldanlage, Rentenfaktor, Flexibilität, Bilanzkennzahlen

- Vergleichsrechner mit allen Daten und Ergebnissen, der einen einfachen Vergleich aller Anbieter untereinander ermöglicht

- Abschließende detaillierte und umfassende Zusammenfassung aller Einzelergebnisse

So haben wir getestet

In unserem ETF Riester-Test haben wir Honorartarife von 4 verschiedenen Anbietern in 17 Detailkategorien getestet und benotet. Im Folgenden werden wir darauf eingehen, welche Kriterien wir getestet haben und auf welcher Grundlage die Benotung zustande kommt.

Bei den getesteten Tarifen handelt es sich um ETF Riester-Renten aus der 2. Schicht. Die Tarife haben wir im jeweiligen Onlinerechner der Versicherung berechnet und dabei folgende Berechnungsgrößen zugrunde gelegt:

- Laufzeit des Vertrags: 37 Jahre

- Monatlicher Sparbeitrag: 160,42€

- Fondsgebundener Tarif

- Endalter 67

- Rentengarantiezeit 10 Jahre

Welche Kriterien haben wir getestet?

Bei einer Versicherung gibt es viele unterschiedliche Kostenarten. Das sind beispielsweise die Abschluss- und Vertriebskosten (diese gibt es in einer Nettopolice logischerweise nicht), die Verwaltungskosten oder auch die Kosten für die gewählte Geldanlage.

Die Effektivkosten fassen alle Kostenarten zusammen und verteilen diese gleichmäßig auf die gesamte Laufzeit. Dargestellt werden die Effektivkosten in Form eines Prozentwertes.

Die Effektivkosten geben an, um wie viel % die erzielte Rendite durch die Kosten des Vertrags reduziert wird.

Hat man beispielsweise Effektivkosten von 1% und die gewählte Geldanlage würde 6% erzielen, würden einem 5% gutgeschrieben werden.

Der Ausweis der Kosten in Form von Effektivkosten hat den Vorteil, dass die Kosten einfacher mit anderen Anlagen verglichen werden können. So kann man beispielsweise auf einen Blick die Kosten einer Versicherungslösung mit den Kosten eines Fonds vergleichen.

Wichtig ist, dass die Effektivkosten nur dann aussagekräftig sind, wenn der Vertrag auch die gesamte Laufzeit über durchgehalten wird. Hier gilt, je niedriger die Kosten, desto besser.

An dieser Stelle noch eine wichtige Präzisierung. Es gibt Vorlagen und Regeln, wie Effektivkosten zu berechnen sind. Diese werden herausgegeben von der Produktinformationsstelle Altersvorsorge (PIA).

Beim Ergebnis ist vor allem die Hochrechnung der Rendite entscheidend. Wenn hier höhere Werte angesetzt werden, kann es sein, dass auch die Effektivkosten höher ausfallen. Das liegt daran, dass die Kosten in Altersvorsorgeverträgen für gewöhnlich nicht absolut sind, sondern prozentuale Anteile des Vertragsguthabens.

Je höher jetzt die Rendite ist, desto höher ist das Vertragsguthaben und desto höher sind dann auch die absoluten Kosten.

Somit sind leider auch die Effektivkosten nicht ein 100% einheitlich vergleichbarer Wert. Jedoch ist es nach unserer Einschätzung nach von allen Kennzahlen die, die die Realität am besten abbildet und somit auch eine bestmögliche Vergleichbarkeit bietet.

Im Rahmen unseres Tests haben wir die Kosten für die Geldanlage nicht in den Effektivkosten berücksichtigt. Grund dafür ist, dass wir, um es vergleichbar machen zu können, davon ausgehen, dass wir bei allen Tarifen die gleiche Geldanlage hinterlegen und somit auch die Kosten für die Geldanlage bei allen gleich sind somit würde ist eine Berücksichtigung für das Ergebnis nicht notwendig. Darüber hinaus kann der Verbraucher auf diese Weise einfach die Kosten für seine Wunschgeldanlage auf die ermittelten Effektivkosten aufschlagen und hat so die für ihn relevanten Effektivkosten.

Angespartes Kapital / 10.000 * Rentenfaktor.

Hier das ganze auch einmal an einem Beispiel.

Angenommen, man hat über die Vertragslaufzeit 100.000€ angesammelt und der Rentenfaktor beträgt 25€, dann sieht die Berechnung wie folgt aus:

100.000€ : 10.000 *25€ = 250€

D.h. bei den angenommenen Zahlen würde die lebenslange Rente 250€ betragen. Zusätzlich kommen noch Überschüsse dazu die, die Versicherung erwirtschaftet, diese sind aber nicht garantiert und auch erst einmal unabhängig vom Rentenfaktor.

Beim Rentenfaktor unterscheidet man zwischen dem aktuellen Rentenfaktor und dem garantierten Rentenfaktor.

Der aktuelle Rentenfaktor gibt an, wie hoch der Rentenfaktor mit Erreichen des Rentenalters sein wird bei heutiger Rechnungsgrundlegung. D.h. wenn die grundsätzlichen Rahmenbedingungen so bleiben, wie sie jetzt sind, dann wird das der Rentenfaktor sein den man im Alter hat.

Hier kann man relativ pauschal sagen, je höher der aktuelle Rentenfaktor ist, umso besser, da mit einem höheren Rentenfaktor eine höhere Rente einhergeht. Dieser Wert ist jedoch nicht garantiert, sondern lediglich eine Hochrechnung.

Der garantierte Rentenfaktor gibt an welchen Rentenfaktor man in jedem Fall erhält, egal wie die Entwicklung der Rahmenbedingungen im Laufe der Zeit ist. Der garantierte Rentenfaktor gibt die garantierte Untergrenze an.

Jetzt könnte man ja meinen, dass genau wie bei dem aktuellen Rentenfaktor auch hier ein möglichst hoher garantierter Rentenfaktor optimal ist. Doch das lässt sich so pauschal nicht sagen. Garantien haben immer den Nachteil, dass sie unflexibel machen und meistens auch teuer sind.

Ein hoher garantierter Rentenfaktor kann dazu führen, dass die Versicherung eingeschränkter in Ihren Handlungsmöglichkeiten ist, da Sie zunächst die Garantie bedienen muss. Das kann dazu führen, dass Überschüsse geringer ausfallen und somit letztendlich die tatsächliche Auszahlung niedriger ausfällt trotz eines höheren garantierten Rentenfaktors. Des Weiteren haben wir uns angeschaut, ob die Versicherung auf die sogenannte Treuhänderklausel verzichtet. Im Rahmen des Versicherungsvertragsgesetzes (VVG) haben Versicherungen nach § 163 die Möglichkeit, auch ihre garantierten Rentenfaktoren nachträglich anzupassen, falls die wirtschaftliche Situation dies erfordert. Das kann natürlich nicht einfach so geschehen, sondern ein Treuhänder muss zustimmen. Wenn im Bedingungswerk diese Option explizit ausgeschlossen wurde, haben wir dies mit einem Bonus versehen.

- Höhe des Eigenkapitals Das Eigenkapital gibt an, was übrig bleibt, wenn man die Schulden von den vorhandenen Vermögenswerten abzieht. Daher ist ein hohes Eigenkapital erst einmal ein gutes Zeichen.

- Verwaltungskostenquote Diese sagt aus, wie effizient insgesamt im Unternehmen gearbeitet wird. Je geringer der Wert ist, umso besser.

- Nettoverzinsung (der letzten 10 Jahre) Diese sagt aus, was über alle Geldanlagen und Verträge hinweg nach Abzug der Kosten in den letzten 10 Jahren als Rendite erwirtschaftet wurde. Auch hier gilt logischerweise, je höher der Wert, desto besser.

- Höhe der investierten Gelder Diese Kennzahl sagt aus, wie viel Geld vom jeweiligen Anbieter im Rahmen des Versicherungsmantels investiert wird. Auch hier ist ein hoher Wert tendenziell gut.

So haben wir benotet?

- Note 1: 1% und weniger

- Note 2: 1,01% bis 1,3%

- Note 3: 1,31% bis 1,6%

- Note 4: 1,61% bis 1,8%

- Note 5: 1,81% bis 2%

- Note 6: 2,01% und mehr

- Note 1: 100 und mehr

- Note 2: 99 bis 75

- Note 3: 74 bis 50

- Note 4: 49 bis 35

- Note 5: 34 bis 20

- Note 6: 19 und weniger

- Note 1: 50 und mehr

- Note 2: 49 bis 40

- Note 3: 39 bis 30

- Note 4: 29 bis 20

- Note 5: 19 bis 10

- Note 6: 9 und weniger

- Ja: 0

- Nein: +0,5

- Note 1: 26€ und mehr

- Note 2: 25,99€ bis 24€

- Note 3: 23,99€ bis 22€

- Note 4: 21,99€ bis 21€

- Note 5: 20,99€ bis 20€

- Note 6: 19,99€ und weniger

- Note 1: 25€ und mehr

- Note 2: 24,99€ bis 22€

- Note 3: 21,99€ bis 20€

- Note 4: 19,99€ bis 19€

- Note 5: 18,99€ bis 18€

- Note 6: 17,99€ und weniger

- Ja: -0,5

- Nein: 0

- Note 1: Beliebig oft

- Note 2: 11x bis 7x im Jahr

- Note 3: 6x bis 5x im Jahr

- Note 4: 4x bis 2x im Jahr

- Note 5: 1x im Jahr

- Note 6: Kein kostenfreier Wechsel möglich

- Ja: -0,5

- Nein: 0

- Note 1: 0%

- Note 2: 0,01% bis 0,5%

- Note 3: 0,51% bis 1,5%

- Note 4: 1,51% bis 2%

- Note 5: 2,01% bis 5%

- Note 6: 5,01% und mehr

- Ja: 0

- Nein: +0,25

- 85: 1

- 84 - 81: 2

- 80 - 77:3

- 76 - 73:4

- 70 - 68:5

- 67:6

- Ja: 0

- Nein: +0,25

- Note 1: 250 Mio. € und mehr

- Note 2: 249 Mio. € bis 100 Mio. €

- Note 3: 99 Mio. € bis 50 Mio. €

- Note 4: 49 Mio. € bis 10 Mio. €

- Note 5: 9,99 Mio. € bis 5 Mio. €

- Note 6: 4,99 Mio. € und weniger

- Note 1: 4,5% und mehr

- Note 2: 4,49% bis 3,5%

- Note 3: 3,49% bis 3%

- Note 4: 2,99% bis 2,5%

- Note 5: 2,49% bis 2%

- Note 6: 1,99% und weniger

- Note 1: 1% und weniger

- Note 2: 1,01% bis 2%

- Note 3: 2,01% bis 3%

- Note 4: 3,01% bis 4%

- Note 5: 4,01% bis 5%

- Note 6: 5,01% und mehr

- Note 1: 10 Mrd. € und mehr

- Note 2: 9,99 Mrd. € bis 5 Mrd. €

- Note 3: 4,99 Mrd. € bis 2 Mrd. €

- Note 4: 1,99 Mrd. € bis 1 Mrd. €

- Note 5: 999 Mio. € bis 400 Mio. €

- Note 6: 399 Mio. € und weniger

Hier findest du alles rund um die Frage, wie getestet wurde noch einmal in Videoform zusammengefasst.

Sie sehen gerade einen Platzhalterinhalt von YouTube. Um auf den eigentlichen Inhalt zuzugreifen, klicken Sie auf die Schaltfläche unten. Bitte beachten Sie, dass dabei Daten an Drittanbieter weitergegeben werden.

Mehr InformationenWelche Anbieter haben wir getestet?

Im Rahmen unseres Tests haben wir ETF Riester-Renten als Nettopolice von 4 verschiedenen Anbietern getestet. Warum sind es nur 4 Anbieter?

Im Jahr 2022 haben viele Anbieter den Markt verlassen. Grund dafür war die Garantiezinsabsenkung von 0,9% auf 0,25%. Was dazu geführt hat, dass es für die Versicherer deutlich schwieriger geworden ist, die Beitragsgarantie abzubilden. Zumindest in der Vertragsgestaltung, wie sie früher war.

Somit blieben für die Anbieter zwei Möglichkeiten. Entweder den Markt zu verlassen oder die Kosten der Verträge deutlich zu senken. Aufgrund dieser Ausgangssituation und unseren Bedingungen, dass eine Anlage in ETFs möglich sein soll und es sich um einen Nettotarif handelt, bleiben (nach unserer Recherche zum Testzeitpunkt) nur noch diese 4 Anbieter übrig. Konkret geht es um folgende Anbieter:

Das Testergebnis

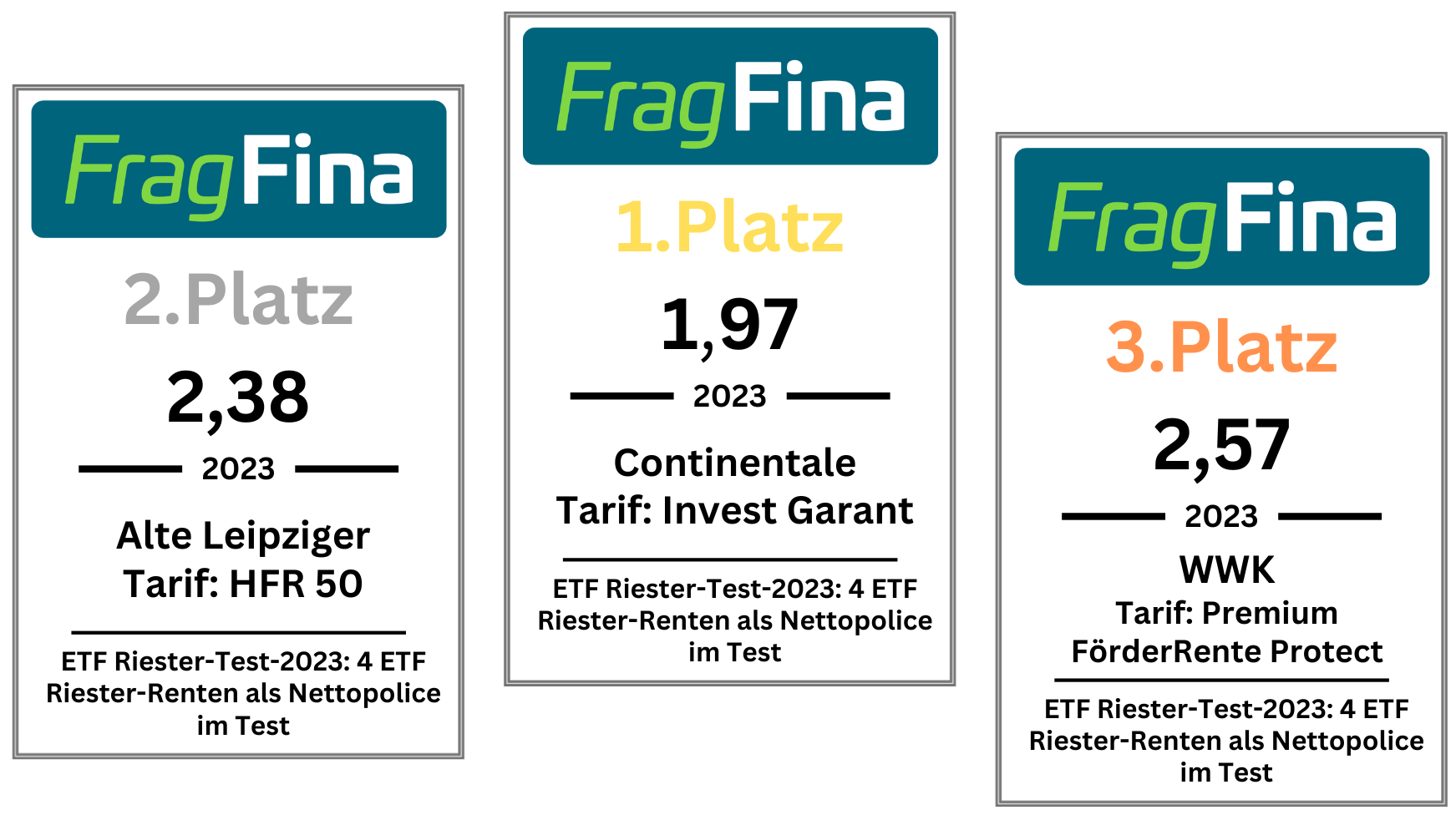

Als Testsieger auf Platz 1 mit einer Gesamtnote von 1,97 landet die Continentale. Auf Platz 2 mit einer Gesamtnote von 2,38 die Alte Leipziger und auf Platz 3 die WWK mit einer Gesamtnote von 2,57.

Die Continentale sticht vor allem aufgrund der guten Effektivkosten positiv heraus, während die anderen drei Anbieter relativ nah bei einander liegen.

Sie sehen gerade einen Platzhalterinhalt von YouTube. Um auf den eigentlichen Inhalt zuzugreifen, klicken Sie auf die Schaltfläche unten. Bitte beachten Sie, dass dabei Daten an Drittanbieter weitergegeben werden.

Mehr Informationen| Anbieter | Effektivkosten | Geldanlage | Rentenfaktor | Flexibilität | Bilanz | Gesamtnote |

|---|---|---|---|---|---|---|

| Continentale |

1 | 3 | 2,5 | 2,33 | 2 | 1,97 |

| Alte Leipziger |

4 | 1 | 2,5 | 1,25 | 1,5 | 2,38 |

| WWK | 3 | 4 | 1,5 | 1,92 | 2 | 2,57 |

| Die Bayerische | 3 | 3,5 | 4,5 | 1,75 | 2,75 | 3,08 |

Hier kannst du mithilfe des Vergleichsrechners direkt bis zu 3 deiner Wunschtarife miteinander vergleichen und schauen wer in welcher Kategorie am besten abschneidet.

Die Daten für die Vergleichstabelle basieren auf unserem Riester-Renten Test 2023. Bei den Effektivkosten sind die Kosten für die Geldanlage angezogen.

Effektivkosten

In unserem Test erstreckten sich die Spanne der Effektivkosten von 1,11% bis 1,74%. Besonders positiv stach hier die Continentale heraus, die in unserem betrachteten Szenario Effektivkosten von unter 1,2% hatten.

Die Kosten der Geldanlage sind aus den Effektivkosten rausgerechnet, um diese ausgewiesenen Kosten besser vergleichbar zu machen.

| Anbieter | Effektivkosten | Note |

|---|---|---|

| Continentale |

1,11% | 1 |

| Die Bayerische | 1,5% | 3 |

| WWK | 1,60% | 3 |

| Alte Leipziger | 1,74% | 4 |

Geldanlage

Im Rahmen unseres Tests stach bei der Kategorie Geldanlage die Alte Leipziger mit dem am Abstand größten Angebot ganz deutlich heraus. Hier hat man eine sehr große Auswahl an ETFs und gemanagten Fonds.

Bei allen Anbietern gibt es die Möglichkeit, in ETFs und auch in nachhaltige Anlagen zu investieren. Lediglich bei der Gesamtauswahl waren die Unterschiede teilweise deutlich vorhanden.

| Anbieter | Anzahl Geldanlage | Anzahl ETFs | Nachhaltige Geldanlagen | Zwischennote Geldanlage |

|---|---|---|---|---|

| Alte Leipziger | 155 | 69 | Ja | 1 |

| Continentale |

99 | 23 | Ja | 3 |

| Die Bayerische | 61 | 24 | Ja | 3,5 |

| WWK |

55 | 13 | Ja | 4 |

Rentenfaktor

In dieser Kategorie haben wir uns den Umrechnungsfaktor zur Bestimmung der lebenslangen Rente angeschaut. Besonders positiv im Bereich des garantierten Rentenfaktors stachen hier die WWK und die Continentale heraus.

Besonders auffällig war, dass nur ein Anbieter (die Alte Leipziger) auf die gesetzliche vorgesehene Möglichkeit der Anpassung des garantierten Rentenfaktors nach § 163 VVG explizit im Bedingungswerk verzichtet (mehr Infos dazu findest du in unserem Ratgeber zum Rentenfaktor).

| Anbieter | aktueller Rentenfaktor | garantierter Rentenfaktor | Verzicht auf VVG §163 | Zwischennote Rentenfaktor |

|---|---|---|---|---|

| WWK | 25,85€ | 25,85€ | Nein | 1,5 |

| Continentale | 23,80€ | 23,80€ | Nein | 2,5 |

| Alte Leipziger |

25,49€ | 21,66€ | Ja | 2,5 |

| Die Bayerische |

20,51€ | 19,28€ | Nein | 4,5 |

Flexibilität und Vertragsgestaltung

Aufgrund der gesetzlichen Vorgaben gibt es nicht so viele Kategorien und Unterscheidungsmöglichkeiten im Rahmen der Flexibilität wie beispielsweise bei einer ETF-Rentenversicherung.

Einige der noch möglichen Gestaltungsoptionen haben wir uns in dieser Kategorie angeschaut.

Besonders positiv stachen hier die Tarife der Alten Leipziger und der Bayerischen, die dem Verbraucher die besten Gestaltungsmöglichkeiten nach Vertragsbeginn bieten.

| Anbieter | Wechsel der Geldanlage | Auswahl Sicherungsfonds | Zuzahlung Kosten | Ablaufmanagement | Höchstalter Rentenphase | Rebalancing | Zwischennote Flexibilität |

|---|---|---|---|---|---|---|---|

| Alte Leipziger | beliebig oft | Nein | 0% | Ja | 85 | Nein | 1,25 |

| Die Bayerische |

beliebig oft | Ja | 0,25% | Ja | 80 | Nein | 1,75 |

| WWK | beliebig oft | Nein | 0,6% | Ja | 85 | Nein | 1,92 |

| Continentale | 6x pro Jahr | Nein | 1% | Ja | 85 | Ja | 2,33 |

Bilanzkennzahlen

Altersvorsorgeverträge sind in der Regel sehr lange laufende Verträge. Vor allem bei der Riester-Rente wo es vorgesehe ist, dass das angesparte Kapital als lebenslange Rente ausgezahlt wird, begleitet einen dieser Vertrag Lebenslang.

Aus diesem Grund ist eine langfristige finanzielle Stabilität des Anbieters wichtig. Der beste Indikator dafür sind die Bilanzkennzahlen.

| Anbieter | Eigenkapital | Nettoverzinsung | Verwaltungskosten | Anlagen | Zwischennote Bilanz |

|---|---|---|---|---|---|

| Alte Leipziger | 1,077 Mrd. € | 4,22% (10 Jahre) | 1,58% | 30,193 Mrd. € | 1,5 |

| Continentale | 179 Mio. € | 3,82% (10 Jahre) | 2% | 6,449 Mrd. € | 2 |

| WWK |

310 Mio. € | 4,68% (10 Jahre) | 3,1% | 6,368 Mrd. € | 2 |

| Die Bayerische |

93 Mio. € | 5,22% (10 Jahre) | 1,8% | 503 Mio. € | 2,75 |

Die ETF Riester-Rente der Alten Leipziger (als Nettopolice) im Test

Die Alte Leipziger schneidet in unserem Test als Zweitplazierte ab. Vor allem in den Kategorien Geldanlage, Flexibilität und Bilanzkennzahlen zeigen sich die Stärken des Vertrags.

Besonders zu erwähnen ist als einziger Anbieter der Verzicht auf die Treuhänderklausel nach § 163 VVG.

Hier findest du den ausführlichen Test der Alten Leipziger.

| Kategorie | Note |

|---|---|

| Effektivkosten | 4 |

| Zwischenergebnis Geldanlage | 1 |

| Zwischenergebnis Rentenfaktor | 2,5 |

| Zwischenergebnis Flexibilität | 1,25 |

| Zwischenergebnis Bilanz | 1,5 |

| Gesamtergebnis | 2,38 |

Sie sehen gerade einen Platzhalterinhalt von YouTube. Um auf den eigentlichen Inhalt zuzugreifen, klicken Sie auf die Schaltfläche unten. Bitte beachten Sie, dass dabei Daten an Drittanbieter weitergegeben werden.

Mehr InformationenDie ETF Riester-Rente der Bayerischen (als Nettopolice) im Test

Die Bayerische schneidet in unserem Test als Drittplatzierte ab. Besonders positiv sind die niedrigen Effektivkosten zu erwähnen. Das vergleichsweise schwächere Abschneiden in der Geldanlage und bei den Rentenfaktoren ziehen das Gesamtergebnis etwas nach unten.

Hier findest du den ausführlichen Test der Bayerischen.

| Kategorie | Note |

|---|---|

| Effektivkosten | 3 |

| Zwischenergebnis Geldanlage | 3,5 |

| Zwischenergebnis Rentenfaktor | 4,5 |

| Zwischenergebnis Flexibilität | 1,75 |

| Zwischenergebnis Bilanz | 2,75 |

| Gesamtergebnis | 3,08 |

Sie sehen gerade einen Platzhalterinhalt von YouTube. Um auf den eigentlichen Inhalt zuzugreifen, klicken Sie auf die Schaltfläche unten. Bitte beachten Sie, dass dabei Daten an Drittanbieter weitergegeben werden.

Mehr InformationenDie ETF Riester-Rente der Continentale (als Nettopolice) im Test

Die Continentale schneidet in unserem Test als Testsieger ab. Besonders positiv sind hier die vergleichsweise sehr geringen Effektivkosten herauszuheben. In Kombination mit sonst soliden Werten in den anderen Kategorien ergibt sich ein gutes Gesamtergebnis.

Hier findest du den ausführlichen Test der Continentale.

| Kategorie | Note |

|---|---|

| Effektivkosten | 1 |

| Zwischenergebnis Geldanlage | 3 |

| Zwischenergebnis Rentenfaktor | 2,5 |

| Zwischenergebnis Flexibilität | 2,33 |

| Zwischenergebnis Bilanz | 2 |

| Gesamtergebnis | 1,97 |

Sie sehen gerade einen Platzhalterinhalt von YouTube. Um auf den eigentlichen Inhalt zuzugreifen, klicken Sie auf die Schaltfläche unten. Bitte beachten Sie, dass dabei Daten an Drittanbieter weitergegeben werden.

Mehr InformationenDie ETF Riester-Rente der WWK (als Nettopolice) im Test

In der folgenden Übersicht findest du die Noten zum Test der WWK. Besonders gut im Bereich Rentenfaktor aufgestellt hat der Tarif vor allem bei der Geldanlage seine Schwächen.

Hier findest du den ausführlichen Test der WWK.

| Kategorie | Note |

|---|---|

| Effektivkosten | 3 |

| Zwischenergebnis Geldanlage | 4 |

| Zwischenergebnis Rentenfaktor | 1,5 |

| Zwischenergebnis Flexibilität | 1,92 |

| Zwischenergebnis Bilanz | 2 |

| Gesamtergebnis | 2,57 |

Sie sehen gerade einen Platzhalterinhalt von YouTube. Um auf den eigentlichen Inhalt zuzugreifen, klicken Sie auf die Schaltfläche unten. Bitte beachten Sie, dass dabei Daten an Drittanbieter weitergegeben werden.

Mehr Informationen