Altersvorsorge-Rechner

Deine Rentenlücke einfach und schnell berechnen

Wie hoch ist meine Rentenlücke? Wie viel muss ich monatlich Sparen, um im Alter gut leben zu können und wie hoch sind eigentlich die Rentenansprüche, die ich bisher erworben habe?

Mithilfe des Altersvorsorge-Rechners kannst du mit nur wenigen Klicks schnell und einfach deine Rente berechnen. Du siehst sofort, wie hoch deine aktuell erworbenen Rentenansprüche sind und was du noch zu tun hast, um im Alter ein sorgenfreies Leben führen zu können.

Persönliche Daten

Eckdaten

Vorhandene Leistungen

Gesetzliche Versorgungssysteme

Versicherungen

Geldanlage

Immobilien

Ergebnisse

Im Folgenden findest du alle Hinweise, wie du den Rechner ausfüllen kannst und wo die benötigten Daten findest.

Der Rechner hat das Ziel, dir aufzuzeigen, wie hoch deine bisher erworbenen Ansprüche für die Altersvorsorge sind und was gegebenenfalls noch zusätzlich zu Machen ist, um auf die Wunschrente im Alter zu kommen.

Um das Ganze nicht zu kompliziert zu gestalten, arbeiten wir an der ein oder anderen Stelle mit vorgegebenen Pauschalwerten. Dies macht den Rechner in der Anwendung deutlich einfacher und führt trotzdem zu Ergebnissen, die sehr nahe an der Realität sind.

Video Altersvorsorge Rechner (Rentenlücke berechnen)

Sie sehen gerade einen Platzhalterinhalt von YouTube. Um auf den eigentlichen Inhalt zuzugreifen, klicken Sie auf die Schaltfläche unten. Bitte beachten Sie, dass dabei Daten an Drittanbieter weitergegeben werden.

Mehr InformationenWunschrente bestimmen

Die persönliche Wunschrente ist eine der wichtigsten Variablen überhaupt, um die man sich im Rahmen des Rechners Gedanken machen muss. Dieser Wert ist sehr individuell und kann von Verbraucher zu Verbraucher sehr unterschiedlich sein.

Der Wert wird hier ohne Inflation und ohne Steuer erfasst. D.h. hier wird der Wert eingegeben, denn man gerne im Alter monatlich zur Verfügung haben möchte um ihn ausgeben zu können.

Vielen fällt es schwer hier einen realistischen Wert zu nennen. Dies liegt vor allem daran, dass man heute schwer sagen kann, wie viel Geld man später wirklich zum Leben braucht. Eine Hilfestellung, mit der man sich gut und einfach annähern kann, ist das heutige Nettoeinkommen.

D.h. man unterstellt einfach, dass man zumindest einmal seinen heutigen Lebensstandard im Alter weiterführen möchte. In diesem Fall trägt man sein heutiges monatliches Nettoeinkommen ein.

Alter heute / Ruhestand / Rentenzahlung bis

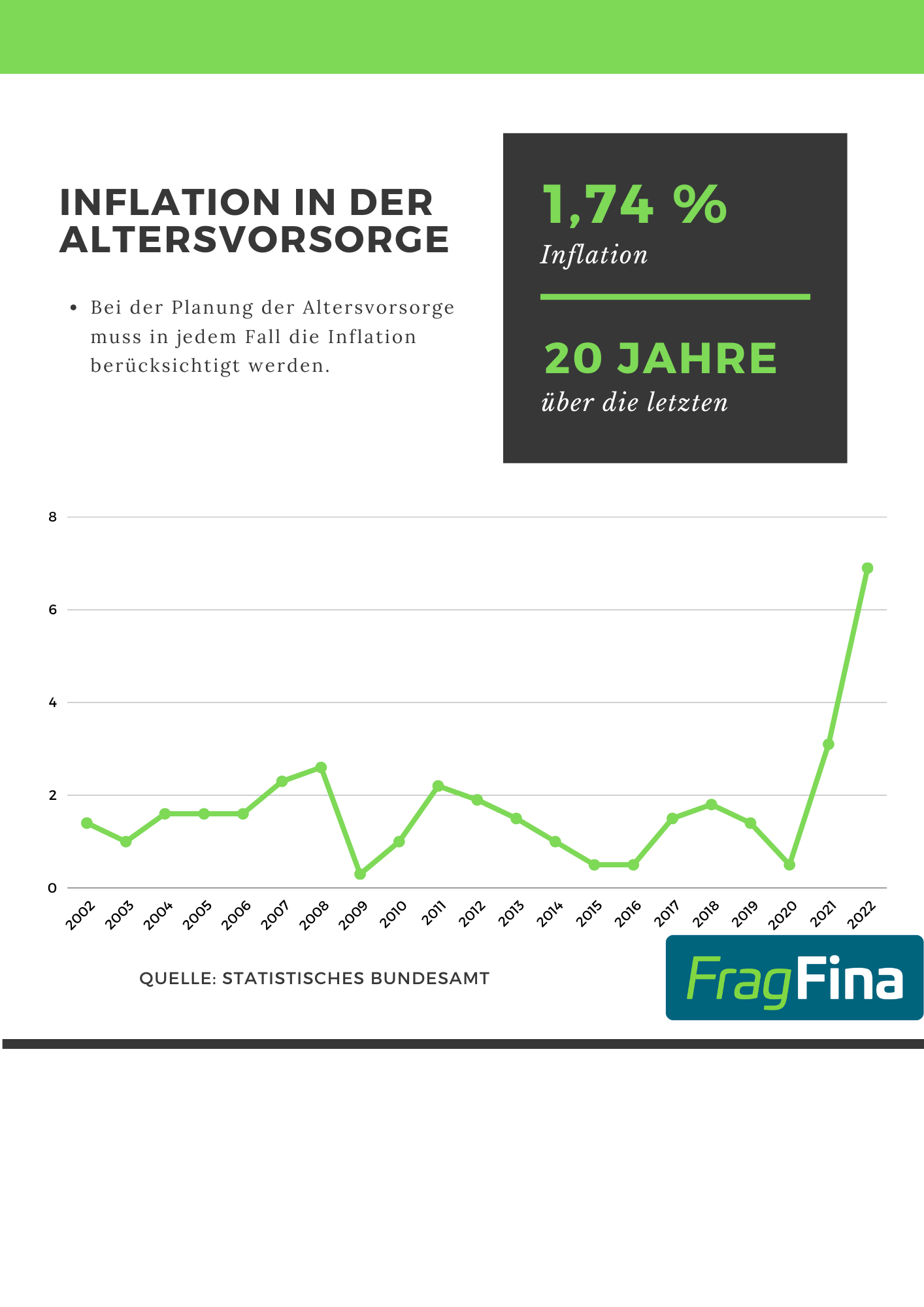

Inflation in der Altersvorsorge

Die Inflation hat große Auswirkungen auf die Berechnung der Rentenlücke. Bei einer Inflation von 2% halbiert sich beispielsweise alle 35 Jahre die Kaufkraft.

Aus diesem Grund ist es wichtig, die Inflation mit in die Berechnung aufzunehmen. Es ergibt jedoch Sinn, hier nicht wild zu spekulieren, sondern sich auf historische Daten zu berufen.

Über die letzten 20 Jahre hatten wir beispielsweise eine durchschnittliche Inflation von 1,74% (siehe Grafik).

Wertentwicklung Ansparphase

Die Höhe der Wertentwicklung ist maßgeblich entscheidend dafür, wie hoch die notwendige monatliche Sparrate ausfällt. Je höher die Wertentwicklung (also die Verzinsung) ist, desto niedriger ist die benötigte Sparrate bzw. das benötigte Kapital.

Doch welchen Verzinsung nimmt jetzt hier am besten an? Die Höhe der Verzinsung ist abhängig davon, welche Anlageklassen man wählt und vor allem davon abhängig, wie viel Risiko man eingehen will.

Als Orientierung geben wir drei Wertentwicklungskorridore an, die die Realität gut abbilden. Die drei Bereiche unterscheiden sich vor allem durch das Risiko, dass man eingehen möchte:

Defensiv

Ausgewogen

Offensiv

Je mehr Risiko man bereit ist einzugehen, desto größer ist auch die Wahrscheinlichkeit, eine höhere Rendite zu erzielen. Mehr Risiko ist aber keine Garantie für eine höhere Rendite. Wichtig ist es hier strategisch sinnvoll zu investieren.

Zusätzlich zu beachten ist, dass es sich bei der angegebenen Rendite um Nachkostenrenditen handelt. Es soll also das angegeben werden, was tatsächlich erwirtschaftet wird. Durch diesen Umstand sind automatisch die Kosten der jeweiligen Anlage mit berücksichtigt.

Wie man sieht, wird eine allgemeine Verzinsung erfasst und nicht eine separate Wertentwicklung für jede einzelne Anlage. In der Praxis wird es so sein, dass eine Anlage besser läuft und eine andere Anlage schlechter. Letztendlich entscheiden ist die Durchschnittsrendite über alle Anlagen hinweg. Diese bilden wir mit dem allgemeinen Feld der Wertentwicklung ab.

Wertentwicklung Entnahmephase

Die Wertentwicklung in der Entnahmephase gibt die Rendite an, die das aufgebaute Altersvermögen ab 67 erwirtschaftet. Vom Grundsatz funktioniert dies nach derselben Logik wie die Rendite in der Ansparphase. Je mehr Risiko man eingeht, desto höher ist die Renditechance.

Doch wie man sieht, sind die Renditen der Auswahlmöglichkeiten geringer. Dies liegt daran, dass man in der Auszahlungsphase grundsätzlich etwas konservativer aufgestellt sein sollte.

Hintergrund ist, dass wir jetzt an dem Punkt angekommen sind, an dem wir das Kapital tatsächlich benötigen. Zwar nicht alles auf einem Schlag, was auch der Grund dafür ist, warum man weiter investiert bleiben sollte. Jedoch wird jeden Monat ein kleiner Teil des Kapitals benötigt. Dieser muss liquide sein und sollte nicht zu extrem schwanken.

Defensiv

Ausgewogen

Offensiv

Steuern und Sozialabgaben

Auch im Rentenalter müssen weiterhin Steuer- und Sozialabgaben gezahlt werden. Die Abgaben sind jedoch nicht pauschal über jede Renteneinkunftsart gleich, sondern unterscheiden sich stark je nach Einkunftsart.

Einkünfte aus einem Depot werden zum Beispiel anders besteuert als die Auszahlungen aus einer Riester-Rente.

Um diesen Part nicht zu kompliziert werden zu lassen, haben wir uns dazu entschlossen, hier mit Pauschalwerten zu arbeiten. Die Praxis hat gezeigt, dass man mit den pauschalen Werten die Realität annähernd genau abbilden kann.

Gesetzliche Versorgungssysteme

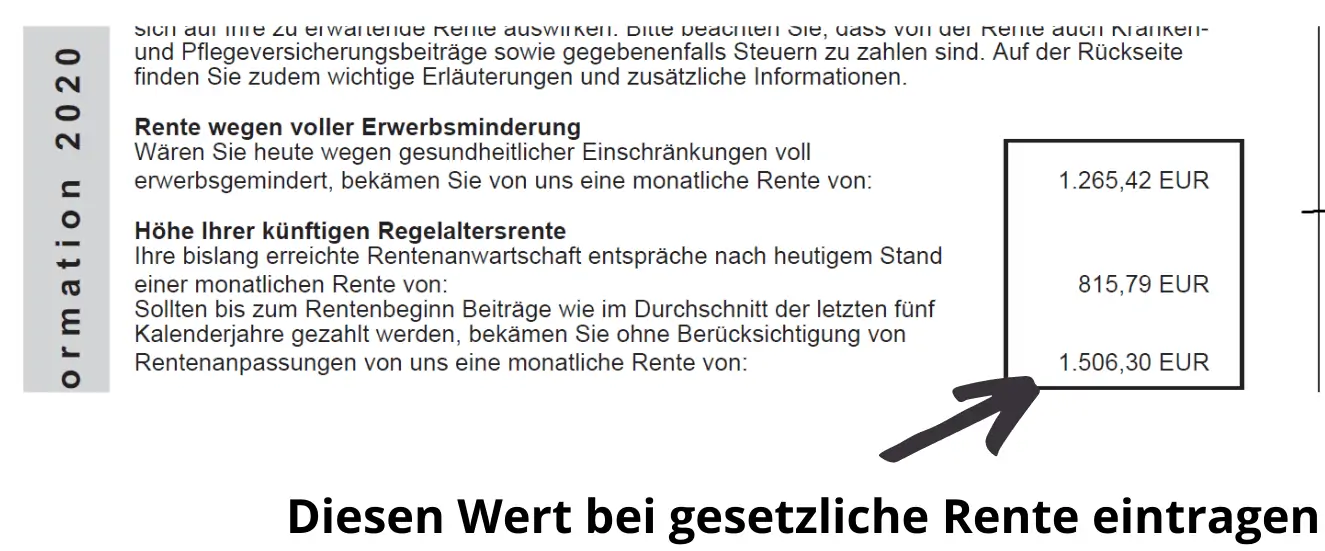

Ansprüche aus der gesetzlichen Rentenversicherung

Sofern du bereits eine Renteninformation von der Deutschen Rentenversicherung erhalten hast, kannst du deine Ansprüche aus der gesetzlichen Rentenversicherung diesem Dokument entnehmen. Für die Berechnung sollte man nicht die aktuell erworbenen Ansprüche, sondern die Prognostizierten nehmen.

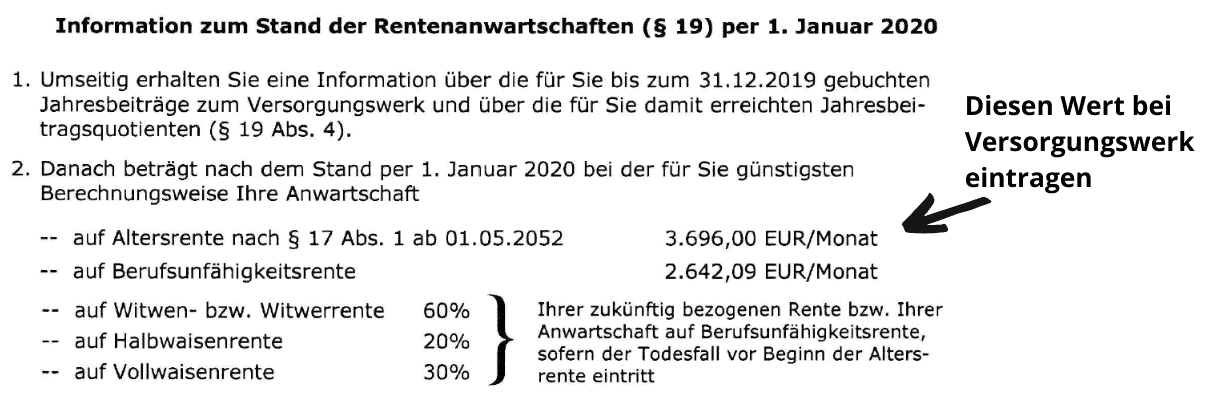

Ansprüche aus dem Versorgungswerk

Sofern du in einem berufsständischen Versorgungswerk bist, zahlst du nicht in die gesetzliche Rente ein, sondern in das entsprechende Versorgungswerk. Demzufolge erhältst du deine Rente aus dem Versorgungswerk. Auch hier bekommst du jährlich eine Information über deine bisher aufgebauten Anwartschaften, die du in den Rechner übernehmen kannst.

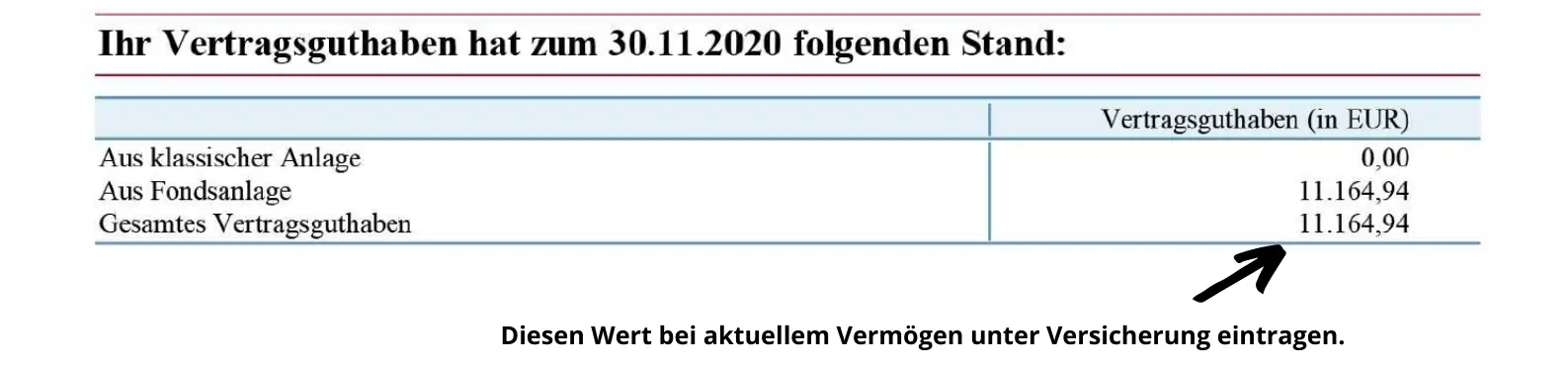

Versicherungen

Bestehen bereits irgendwelche Altersvorsorgen über Versicherungslösungen (3 Schichten Modell) sollten diese auch erfasst werden. Darunter fallen Basis-Renten, Riester-Rente, betriebliche Altersvorsorge und die Rentenversicherung.

Zur Erfassung werden zwei Informationen benötigt. Zum einen der aktuelle monatliche Zahlbetrag. Diesen kannst du am einfachsten deinem Kontoauszug entnehmen. Schau einfach nach, was monatlich an die Versicherung überwiesen wird.

Zum anderen das aktuell bereits angesparte Vermögen im Vertrag. Dies kannst du der Standmitteilung entnehmen, die du jährlich erhältst. Je nach Anbieter sehen diese Standmitteilung unterschiedlich aus, die Bezeichnungen innerhalb der Dokumente sind aber meist sehr ähnlich.

Hier ein Beispiel wie das ganze aussehen kann:

Geldanlagen

Beim Bereich der Geldanlage gibt es zwei Dinge, die erfasst werden können. Das ist zum einen die aktuelle Sparrate und zum anderen das bereits aufgebaute Vermögen.

Bei der Sparrate erfasst ihr einfach den Wert, den ihr aktuell monatlich in Fonds, ETFs, Aktien oder anderweitig am Kapitalmarkt investiert. Wenn Ihr euch nicht sicher seit, wie viel das genau ist, einfach einmal in den aktuellen Kontoauszügen nachschauen.

Beim vorhandenen Vermögen erfasst Ihr den Betrag, der sich aktuell auf eurem Depot befindet. Also das, was ihr in der Vergangenheit bereits eingezahlt habt inklusive der Wertentwicklung. Loggt euch dafür einfach in eurem Depot bzw. euren Depots ein und schaut nach dem aktuellen Depotstand.

Immobilien

Bei dem Thema Immobilie gibt es zwei Dinge, die berücksichtigt werden können. Das ist einmal die sogenannte fremdgenutzte Immobilie, also eine Immobilie, die vermietet wird und zum anderen die selbstgenutzte Immobilie. Also die, in der man selber wohnt.

Bei der der fremdgenutzten Immobilie muss für den Rechner die monatliche Nettokaltmiete erfasst werden. Also die vom Mieter monatlich überwiesene Miete abzüglich der Nebenkosten.

Hier findest du weitere Informationen rund um das Thema vermietete Immobilie als Kapitalanlage.

Bei der eigenen Immobilie wird lediglich erfasst, ob eine vorhanden ist oder nicht. Im Rahmen des Rechners wird davon ausgegangen, dass die Immobilie im Rentenalter abbezahlt ist und man dort weiter lebt.

Aufgrund dessen werden bei einer vorhandenen Immobilie pauschal 20% vom Vermögen, was für die Altersvorsorge benötigt wird, abgezogen.

Ergebnis des Altersvorsorge-Rechners

Nach Eingabe aller relevanten Daten erhält man aus dem Rechner verschiedene Informationen. Man erfährt, wie viel Vermögen bisher für die Altersvorsorge aufgebaut wurde und wie viel Vermögen noch zusätzlich aufgebaut werden muss, um auf die angestrebte Wunschrente zu kommen.

Neben diesen beiden Werten gibt der Rechner die benötigte monatliche Sparrate aus. D.h. man kann auf einen Blick sehen, was ab jetzt (bei den getätigten Angaben) monatlich gespart werden müsste, um auf die gewünschte Rente im Alter zu kommen.

Quellenangabe:

Deutsche-Rentenversicherung.de: Muster und Erklärung der Renteninformation ; https://www.deutsche-rentenversicherung.de/SharedDocs/Bilder/DE/Pressebilder/sonstige_pressebilder/renteninfo_inhalt_artikel.html (Abruf 01.2024)

de.Statista.com: Inflationsrate in Deutschland von 1950 bis 2020; https://de.statista.com/statistik/daten/studie/4917/umfrage/inflationsrate-in-deutschland-seit-1948/ (Abruf 01.2024)

Deutsche-Rentenversicherung.de: Besteuerung der Rente ; https://www.deutsche-rentenversicherung.de/DRV/DE/Rente/Allgemeine-Informationen/Besteuerung-der-Rente/besteuerung-der-rente_node.html (Abruf 01.2024)

Test.de: Steuern und Sozialabgaben / Diese Abgaben zahlen Sie auf Ihre Rente; https://www.test.de/Steuern-und-Sozialabgaben-Diese-Abgaben-zahlen-Sie-auf-Ihre-Rente-5542858-0/ (Abruf 01.2024)