ETF Rürup-Rente (Basisrente)

Vorteile von ETFs und Rürup-Rente kombiniert

Eine ETF Rürup-Rente kann für Verbraucher ein sinnvoller Baustein zum Aufbau der Altersvorsorge sein, da die Kostenvorteile eines ETF mit den (Steuer-)Vorteilen einer Rürup-Rente kombiniert werden.

Besonders interessant wird es dann, wenn man das Ganze als Nettopolice gestaltet und damit den größten Nachteil der Versicherungslösung, die Provision vermeidet. In diesem Ratgeber erfährst du alles, was du rund um das Thema wissen solltest.

Benjamin de Groot

Finanzexperte

Das wichtigste in Kürze:

- Bei einer ETF Rürup-Rente handelt es sich um eine Rürup-Rente, bei der die eingezahlten Beiträge in ETFs investiert werden

- Neben dem Investment in ETFs werden alle anderen Faktoren wie steuerliche Behandlung, Flexibilität etc. genau so gehandhabt wie bei einer "normalen" Rürup-Rente

- Bei der ETF Rürup-Rente gibt es die Sonderform der Nettopolice. Dabei handelt es sich um einen Vertrag ohne Provisionen.

Was ist eine ETF Rürup-Rente (Basisrente)?

Bei einer ETF Rürup-Rente handelt es sich um eine Rürup-Rente, bei der das Investment in einen oder mehrere ETFs stattfindet. Durch das Investment in ETFs hat man ein gutes Verhältnis von Renditechance zu Kosten im Vergleich zu beispielsweise einer klassischen Rürup-Rente.

Es gibt die ETF Rürup-Rente als Provisionstarif sowie auch als Variante ohne Provisionen. Hier redet man dann von einer Nettopolice. Im weiteren Verlauf des Ratgebers gehen wir auf die ETF Rürup-Rente ohne Provisionen auch noch einmal genauer ein.

Alles das, was für eine "normale" Rürup-Rente gilt im Sinne von steuerlicher Behandlung, Gestaltungsmöglichkeiten etc. gilt auch für eine ETF Rürup-Rente.

Da die Grundlage für dieses Thema die Basisrente sowie ETFs sind, schauen wir uns die Definitionen dieser beiden noch einmal genauer an.

Sie sehen gerade einen Platzhalterinhalt von YouTube. Um auf den eigentlichen Inhalt zuzugreifen, klicken Sie auf die Schaltfläche unten. Bitte beachten Sie, dass dabei Daten an Drittanbieter weitergegeben werden.

Mehr InformationenWas ist eine Rürup-Rente (Basisrente)?

Bei der Basisrente (auch Rüruprente genannt) handelt es sich um eine Altersvorsorge im Versicherungsmantel, die der so genannten 1. Schicht angehört.

In die Basisrente zahlt man monatlich, jährlich, einmalig oder in einer Kombination daraus Beiträge in der individuell gewünschten Höhe ein. Diese Beiträge werden über die Vertragslaufzeit investiert und resultieren in einer lebenslang ausgezahlten Rente.

Die Basisrente zeichnet sich vor allem dadurch aus, dass die Beiträge von der Steuer abgesetzt werden können.

Es gibt die Basisrente als Provisionstarif oder auch als Nettopolice.

Alles, was du zu diesem Thema wissen solltest, findest du in unserem Ratgeber zur Basisrente.

Sie sehen gerade einen Platzhalterinhalt von YouTube. Um auf den eigentlichen Inhalt zuzugreifen, klicken Sie auf die Schaltfläche unten. Bitte beachten Sie, dass dabei Daten an Drittanbieter weitergegeben werden.

Mehr InformationenWas ist ein ETF?

Die Abkürzung ETF steht für exchange traded Fonds auf Deutsch übersetzt börsengehandelter Fonds. Ein börsengehandelter Fonds ist ein Investmentfonds, der wie eine Aktie an der Börse gehandelt werden kann.

ETFs, wie auch andere Arten von Fonds bündeln Geld von Anlegern in einem Korb aus verschiedenen Anlagen, darunter sind Aktien, Anleihen und auch andere Wertpapiere.

Es gibt ETFs in verschiedenen Ausprägungen. Manche investieren in eine Vielzahl von Aktien und Anleihen, andere investieren in bestimmte Marktsektoren, wie beispielsweise Technologie oder Pharma und wiederum andere investieren in Rohstoffe oder auch Währungen.

Doch die Variante, die man am häufigsten meint, wenn man über einen ETF spricht, ist die Variante, in der ein Index abgebildet wird, also ein so genannter Indexfonds.

Alles, was du im Detail zu diesem Thema wissen solltest, findest du in unserem Ratgeber: Was ist ein ETF?

Sie sehen gerade einen Platzhalterinhalt von YouTube. Um auf den eigentlichen Inhalt zuzugreifen, klicken Sie auf die Schaltfläche unten. Bitte beachten Sie, dass dabei Daten an Drittanbieter weitergegeben werden.

Mehr InformationenWie funktioniert eine ETF Rürup-Rente?

Wenn man eine ETF-Rürup-Rente abschließt, zahlt man regelmäßig (bspw. monatlich), einmalig oder auch in einer Mischung daraus Beiträge in der gewünschten Höhe ein.

Diese Beiträge werden dann in einen oder mehrere ETFs investiert, die man sich aus dem Portfolio der von der Versicherung angebotenen ETFs aussuchen kann. Man kann hier nicht nur die ETFs wählen, sondern auch die prozentuale Zusammensetzung. Also zum Beispiel 60% in ETF A und 40% in ETF B.

Zu Vertragsbeginn wählt man ein Endalter aus. Anders als beispielsweise bei einer ETF-Rentenversicherung kann man das Endalter hier nicht frei wählen. Der Abruf der Rente muss zwischen dem dem 62. Lebensjahr und dem vollendeten 85. Lebensjahr liegen.

Erreicht man das gewählte Endalter, wird das Kapital in Form einer lebenslangen Rente ausgezahlt. Dies lebenslange Rente ist dabei die einzige Auszahlungsmöglichkeit. Es gibt nicht die Option, das gesamte Kapital oder auch einen Teil davon auszuzahlen.

Die Umrechnung des angesparten Kapitals in eine lebenslange Rente findet mithilfe des Rentenfaktors statt.

Die Berechnung sieht dabei wie folgt aus:

Angespartes Kapital / 10.000 * Rentenfaktor = Lebenslang monatlich ausgezahlte Rente

Das Ganze einmal an einem Beispiel verdeutlicht. Angenommen das angesparte Kapital würde 200.000€ entsprechen und der Rentenfaktor würde bei 25€ liegen, dann sieht die Berechnung wie folgt aus:

200.000€ / 10.000 * 25€ = 500€

In diesem Beispiel würde die lebenslange Rente 500€ monatlich entsprechen.

Was hier allerdings noch nicht berücksichtigt ist, ist wie das angesparte Kapital im Falle einer Verrentung weiter investiert bleibt.

Was bedeutet das? In der Verrentungsphase wird logischerweise das angesparte Kapital benötigt, um die Rente auszuschütten allerdings nur ein kleiner Teil. Der Rest des Kapitals bleibt weiter investiert und erwirtschaftet idealerweise Renditen, die wiederum dazu führen, dass die tatsächlich ausgezahlte Rente höher ausfällt.

Hier gibt es zwei Möglichkeiten. Möglichkeit 1 ist, dass das Kapital in den Deckungsstock der Versicherung eingezahlt wird und die daraus resultierenden Überschüsse dazu führen, dass sich die Rente erhöht (hier führst du weitere Informationen zur Überschussbeteiligung nach Rentenbeginn).

Möglichkeit 2 ist, dass das Kapital, was nicht direkt für die Auszahlung der Rente benötigt wird, weiterhin am Kapitalmarkt investiert bleibt. Es könnte also beispielsweise in dasselbe ETF-Portfolio wie in der Ansparphase investiert werden. Man sollte hier jedoch berücksichtigen, dass das Risikomanagement wichtiger wird, da der Investitionszeitraum geringer ist.

Geldanlage in der ETF Rürup-Rente

Wie wir bereits gesehen haben, handelt es sich bei einer Rürup-Rente um eine Altersvorsorge im Versicherungsmantel, bei der man monatlich, einmalig oder einer Mischung daraus Geld einzahlt.

Das Geld, was man einzahlt, wird investiert. Sofern man sich für eine fondsbasierte Rürup-Rente (ohne Garantie) entschieden hat, kann man frei wählen, in was das angesparte Kapital investiert werden soll. Man hat die Wahl aus allen Anlagen, die vom jeweiligen Versicherer angeboten werden.

Im Zuge einer ETF Rürup-Rente wählt man logischerweise aus dem ETF-Angebot der Versicherungen aus. Man muss sich hier nicht für einen einzelnen ETF entscheiden, sondern kann sich ein Portfolio aus mehreren ETFs zusammenbauen.

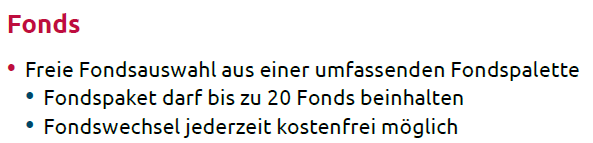

Bei den meisten Anbietern kann man gleichzeitig in 10 bis 20 verschiedene ETFs investieren.

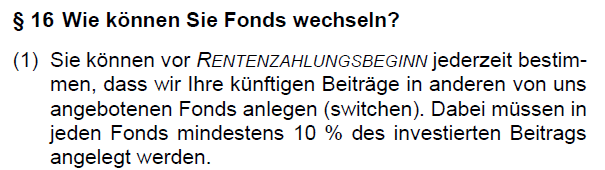

Kann man die ETFs wechseln?

Im Laufe der Anlagedauer kann immer wieder mal die Situation eintreten, dass man sein ETF-Investment anpassen oder ändern möchte. Sei es, dass sich grundlegende Marktmechanismen geändert haben oder auch die persönliche Risikoneigung nicht mehr dieselbe ist.

Aus diesem Grund stellt sich natürlich die Frage, ob dies auch wie bei einem Depot bei einer ETF Rürup-Rente möglich ist?

Die Antwort auf diese Frage lautet ja. Ein Wechsel der Geldanlage und deren Gewichtung ist möglich. Die entsprechenden Bedingungen dafür können beispielsweise so aussehen:

oder so:

Die Regelungen sind zwar nicht bei jeder Versicherung gleich, doch in der Regel kann man häufig genug das Investment anpassen und auch eine ausreichend hohe Anzahl an unterschiedlichen ETFs kombinieren.

Höchstbeitrag in der ETF-Rürup-Rente

Erst einmal kann man frei wählen, wie viel man in seine ETF Rürup-Rente einzahlen möchte. Vertragsseitig gibt es in der Regel hier keine Begrenzung nach oben. Jedoch gilt es zu beachten, dass nur ein bestimmter Betrag, der eingezahlt wird, auch von der Steuer abgesetzt werden kann.

Dieser Höchstbetrag errechnet sich über die Beitragsbemessungsgrenze und den aktuellen Beitragssatz für die knappschaftliche Rentenversicherung. Die Beitragsbemessungsgrenze beträgt im Jahr 2025 118.800€. Der Beitragssatz liegt bei 24,7%. Somit ergibt sich ein Betrag von 29.343,60€ (118.800€ * 24,7% = 29.343,60€). Dieser Betrag darf seit 2023 zu 100% angesetzt werden.

Verheiratete haben den doppelten Betrag zur Verfügung (58.687,20€), den sie frei untereinander aufteilen können.

Es handelt sich hierbei nicht um dauerhaft fixierte Werte, sondern es sind Werte, die sich jedes Jahr ändern können und dies sowohl nach oben als auch nach unten. Steigt beispielsweise die Bemessungsgrenze oder auch der Beitragssatz, steigt folglich der Betrag, der steuerlich abgesetzt werden kann.

Es muss jedoch beachtet werden, dass einem der gesamte Betrag nur zur Verfügung steht, wenn man nicht in die gesetzliche Rentenversicherung oder ein Versorgungswerk einzahlt. Diese Beiträge werden vom Höchstbeitrag abgezogen.

Schauen wir uns das einmal an einem Beispiel an. Angenommen, man ist sozialversicherungspflichtig angestellt, hat ein jährliches zu versteuerndes Einkommen von 50.000€ und man zahlt in die gesetzliche Rentenversicherung ein. In diesem Szenario fließen bei einem aktuellen Beitragssatz von 18,6% jährlich 9300€ (50.000€ * 18,6% = 9.300€) in die gesetzliche Rente.

Diesen Betrag muss man jetzt vom Maximalbeitrag abziehen, sodass ein Betrag von 20.043,60€ (29.343,600€ - 9.300€ = 20.043,60€) übrig bleibt.

ETF Rürup-Rente und Steuern

Wie bei allen Altersvorsorgen im Versicherungsmantel spielt auch bei der ETF Rürup-Rente das Thema Steuern eine entscheidende Rolle. Hier muss man zwischen der Ansparphase und Entnahmephase unterscheiden.

Steuerliche Behandlung der ETF Rürup-Rente in der Ansparphase

In der Ansparphase dürfen die Beiträge, die gespart werden, steuerlich geltend gemacht werden. Im Jahr 2005 ging es los mit 60% seiner Beiträge, die man geltend machen durfte. Seit dem Jahr 2023 dürfen 100% (2022 94%) geltend gemacht werden.

Wie das Ganze konkret funktioniert, einmal an einem Beispiel verdeutlicht:

Steuerklasse 1, Grenzsteuersatz 35%, jährliche Einzahlung in die Rürup-Rente: 5000€

5000€ * 100% (Anteil der seit 2023 geltend gemacht werden darf) * 35% (Grenzsteuersatz) = 1750€ (Höhe der Steuererstattung)

In diesem Beispiel hätte wir eine jährliche Steuererstattung von 1750€ oder in Prozent ausgedrückt bekommt man 35% der eingezahlten Beiträge über die Steuererklärung zurück. Hier gilt es natürlich die Höchstgrenzen zu beachten. Die aktuelle Höchstgrenze haben wir bereits unter dem Punkt Höchstbeitrag in diesem Ratgeber erklärt.

Steuern auf die Rente aus der Rürup-Rente

Neben der Steuerersparnis in der Ansparphase muss man sich natürlich auch die Entnahmephase anschauen. Die Entnahmephase beginnt mit dem Renteneintritt also für gewöhnlich mit 67.

Die Rente, die man aus der Rürup-Rente erhält, muss man versteuern und zwar mit dem im Alter gültigen Steuersatz. Der Anteil, der versteuert werden muss, ist abhängig davon, wann man in Rente geht. Hier gibt es eine Staffelung.

2005 ging es los mit einem Anteil von 50% im Jahr 2025 sind wir bei 85%. Ab dann steigt der Anteil jedes Jahr um 1% bis im Jahr 2040 100% erreicht sind.

Das ganze auch einmal an einem Beispiel verdeutlicht:

Jahr des Renteneintritts: 2040, Steuersatz im Alter: 20%, jährliche Auszahlung aus der Basisrente: 5000€

5000€ * 100% (Anteil, der 2040 versteuert werden muss) * 20% (Steuersatz im Alter) = 1000€ (Höhe der steuerlichen Belastung)

Wo die ETF Rürup-Rente in der Steuererklärung angeben?

Damit man einen Teil der Beiträge für die ETF Rürup-Rente über die Steuer zurückbekommt, muss man eine Steuererklärung machen. Die Beiträge zur Rürup-Rente zählen zu den Altersvorsorgeaufwendungen. Angegeben werden Sie in der Steuererklärung über die Anlage Vorsorgeaufwand.

Dort trägt man den Betrag ein, den man im Jahr, für das die Steuererklärung gemacht wird, eingezahlt hat. Von der Versicherung bekommt man einmal im Jahr (meistens im ersten Quartal) eine Übersicht über die eingezahlten Beiträge.

Einen Nachweis wird für die Steuererklärung in der Regel nicht benötigt, da bei der Beantragung einer Rürup-Rente die Steueridentifikationsnummer angegeben werden muss, geschieht direkt eine Kommunikation zwischen Versicherung und dem Finanzamt.

Keine Steuern bei der Änderung der Geldanlage

Wenn man seine ETF-Anlage im Rahmen eines Depots ändern möchte, passiert das über einen Verkauf bzw. Kauf von bestehenden Anteilen.

Man verkauft also Anteile von einem oder mehreren ETFs, die man nicht mehr in seinem Portfolio haben möchte oder zumindest nicht mit einer so hohem Gewichtung. Dafür kauft man dann Anteile von ETFs, die man bisher noch nicht hatte oder stockt den Bestand von bestehenden Anteilen auf.

Jetzt kann hier der Fall eintreten, dass man mit den verkauften Anteilen einen Gewinn erzielt hat, der oberhalb der Freigrenze von 1000€ liegt. Somit fallen auf die erzielten Gewinne Steuern an, und zwar in Form der Abgeltungssteuer. Diese entspricht je nach Bundesland zwischen 26,375% und 27,995% auf die Gewinne.

Zusammengefasst können also bei einer Depotumschichtung Steuern entstehen. Bei einer ETF-Anlage im Rahmen einer Versicherung würde diese Steuer nicht anfallen.

ETF Rürup-Rente ohne Provision (Nettopolice)

Im Verlaufe des Ratgebers haben wir ja bereits gesehen, dass eine ETF Rürup-Rente verschiedene Vorteile hat, wie beispielsweise die Steuervergünstigungen in der Ansparphase und das kostengünstige Investment in ETFs.

Doch immer wenn man sich mit dieser Art des Vermögensaufbaus auseinandersetzt, wird man mit einem Nachteil konfrontiert und zwar den Abschluss- und Vertriebskosten, die in einer Versicherung (zumindest einer Bruttopolice) enthalten sind und damit die verbundene Frage: Überwiegen die Vorteile die Kosten des Versicherungsmantels bzw. die Provisionen, die ich zu zahlen habe oder nicht?

Es gibt jedoch eine Möglichkeit, wie man sich die Frage gar nicht stellen muss, ob die Provisionen die Vorteile der ETF Rürup-Rente egalisiert und zwar in dem man eine ETF Rürup-Rente ohne Provision wählt, also eine so genannte Nettopolice.

Hier einmal kurz zusammengefasst, was eine Nettopolice ist:

Eine Nettopolice ist eine Altersvorsorge im Versicherungsmantel. Sie unterscheidet sich von einer "normalen" Police (Bruttopolice) dadurch, dass keine Abschluss- und Vertriebskosten in ihr enthalten sind. Eine Nettopolice nennt man auch Nettotarif oder Honorartarif. Bis auf die geringere Kostenbelastung unterscheidet sich die Nettopolice inhaltlich nicht von einer Bruttopolice.

Durch die Wahl einer Nettopolice fällt ein Großteil der Kosten des Versicherungsmantels weg, was diese Art des Vermögensaufbaus noch einmal deutlich attraktiver macht.

Alles, was du zu diesem Thema wissen solltest, findest du in unserem Ratgeber zur Nettopolice oder auch kurz zusammengefasst in unserem dazugehörigen Video.

Sie sehen gerade einen Platzhalterinhalt von YouTube. Um auf den eigentlichen Inhalt zuzugreifen, klicken Sie auf die Schaltfläche unten. Bitte beachten Sie, dass dabei Daten an Drittanbieter weitergegeben werden.

Mehr InformationenDu willst wissen, wie man eine Rürup-Rente als Nettopolice

selber abschließen kann? Informiere dich hier:

Rürup-Rente selbst abschließenETF Rürup-Rente Vergleich (Test) - den richtigen Anbieter finden

Es gibt verschiedene Kriterien, die man bei der Auswahl des richtigen Tarifs berücksichtigen sollte. Doch bevor man sich Vertragsdetails anschaut, sollte man vorab zwei Hauptkriterien klären.

Zum einen, ob die gewählte Versicherung überhaupt ein Investment in ETFs anbietet und zum anderen, ob der Vertrag als Nettopolice, also ohne Provisionen abgeschlossen werden kann.

Durch diese zwei Kriterien fallen bereits einige Anbieter raus. Die, die übrig bleiben, sollte man sich dann genauer anschauen.

Die dann aus unserer Sicht wichtigsten Kriterien, die man bei der Tarifauswahl berücksichtigen sollte, sind die Effektivkosten, Rentenfaktoren, Auswahlmöglichkeiten bei den ETFs, Flexibilität in der Vertragsgestaltung und die Bilanzkennzahlen.

Wer in diesen Kategorien am besten abschneidet und das beste Gesamtpaket liefert, kannst du detailliert in unserem Rürup-Renten-Test 2024 nachlesen. Hier haben wir ETF-Rürup-Renten in Form von Nettopolicen einem ausführlichen Test der oben genannten Kriterien unterzogen.

Eine erste Übersicht über die Gesamt- und Zwischennoten findest du in der folgenden Tabelle:

Kostenfrei & unverbindlich: Lass dir hier ein individuelles Angebot für deine Netto Rürup-Rente berechnen.

Mehr erfahren →Des Weiteren findest du hier unseren Vergleichsrechner zur Rürup-Rente als Nettopolice. Mit diesem Tool kannst du schnell und einfach bis zu drei Tarife aus unserem Test miteinander vergleichen und sehen, welcher Tarif in welcher Kategorie am besten abschneidet.

Die Daten für die Vergleichstabelle basieren auf unserem Rürup-Renten Test 2024. Bei den Effektivkosten sind die Kosten für die Geldanlage angezogen.

Hier findest du eine Erklärung der jeweils getesteten Kategorien:

Bei einer Versicherung gibt es viele unterschiedliche Kostenarten. Das sind beispielsweise die Verwaltungskosten oder auch die Kosten für die gewählte Geldanlage.

Die Effektivkosten fassen alle Kostenarten zusammen und verteilen diese gleichmäßig auf die gesamte Laufzeit. Dies hat den Vorteil, dass die Kosten einfacher mit anderen Anlagen verglichen werden können. So kann man beispielsweise auf einen Blick die Kosten einer Versicherungslösung mit den Kosten eines Fonds vergleichen.

Wichtig ist, dass die Effektivkosten nur dann aussagekräftig sind, wenn der Vertrag auch die gesamte Laufzeit über durchgehalten wird. Hier gilt, je niedriger die Kosten, desto besser.

Angespartes Kapital / 10.000 * Rentenfaktor.

Hier das ganze auch einmal an einem Beispiel.

Angenommen, man hat über die Vertragslaufzeit 100.000€ angesammelt und der Rentenfaktor beträgt 25€, dann sieht die Berechnung wie folgt aus:

100.000€ : 10.000 *25€ = 250€

D.h. bei den angenommenen Zahlen würde die lebenslange Rente 250€ betragen. Zusätzlich kommen noch Überschüsse dazu die, die Versicherung erwirtschaftet, diese sind aber nicht garantiert und auch erst einmal unabhängig vom Rentenfaktor.

Beim Rentenfaktor unterscheidet man zwischen dem prognostizierten Rentenfaktor und dem garantierten Rentenfaktor.

Der prognostizierte Rentenfaktor gibt an, wie hoch der Rentenfaktor mit Erreichen des Rentenalters sein wird, bei heutiger Rechnungsgrundlegung. D.h. wenn die grundsätzlichen Rahmenbedingungen so bleiben, wie sie jetzt sind, dann wird das der Rentenfaktor sein, den man im Alter hat.

Hier kann man relativ pauschal sagen, je höher der prognostizierte Rentenfaktor ist, umso besser, da mit einem höheren Rentenfaktor eine höhere Rente einhergeht. Dieser Wert ist jedoch nicht garantiert, sondern lediglich eine Hochrechnung.

Der garantierte Rentenfaktor gibt an welchen Rentenfaktor man in jedem Fall erhält, egal wie die Entwicklung der Rahmenbedingungen im Laufe der Zeit ist. Der garantierte Rentenfaktor gibt die garantierte Untergrenze an.

Jetzt könnte man ja meinen, dass genau wie bei dem prognostizierten Rentenfaktor auch hier ein möglichst hoher garantierter Rentenfaktor optimal ist. Doch das lässt sich so pauschal nicht sagen. Garantien haben immer den Nachteil, dass sie unflexibel machen und meistens auch teuer sind.

Ein hoher garantierter Rentenfaktor kann dazu führen, dass die Versicherung eingeschränkter in Ihren Handlungsmöglichkeiten ist, da Sie zunächst die Garantie bedienen muss. Das kann dazu führen, dass Überschüsse geringer ausfallen und somit letztendlich die tatsächliche Auszahlung niedriger ausfällt trotz eines höheren garantierten Rentenfaktors.

- Höhe des Eigenkapitals Das Eigenkapital gibt an, was übrig bleibt, wenn man die Schulden von den vorhandenen Vermögenswerten abzieht. Daher ist ein hohes Eigenkapital erst einmal ein gutes Zeichen.

- Verwaltungskostenqoute Diese sagt aus, wie effizient insgesamt im Unternehmen gearbeitet wird. Je geringer der Wert ist, umso besser.

- Nettoverzinsung (der letzten 3 Jahre) Diese sagt aus, was über alle Geldanlagen und Verträge hinweg nach Abzug der Kosten in den letzten 3 Jahre als Rendite erwirtschaftet wurde. Auch hier gilt logischerweise, je höher der Wert, desto besser.

- Höhe der investierten Gelder Diese Kennzahl sagt aus, wie viel Geld vom jeweiligen Anbieter im Rahmen des Versicherungsmantels investiert wird. Auch hier ist ein hoher Wert tendenziell gut.

Flexibilität in der ETF Rürup-Rente

Wie wir bereits erfahren haben, handelt es sich bei der ETF Rürup-Rente um eine Altersvorsorge im Versicherungsmantel. Mit dem Versicherungsmantel gehen einige Einschränkungen der Flexibilitäten einher.

Im Folgenden schauen wir uns einmal an, welche Gestaltungsmöglichkeiten die Rürup-Rente bietet.

| Gestaltungsmöglichkeiten | Ja/Nein |

|---|---|

| Beitragsfrei stellen | ✔️ |

| Kündigen | ❌ |

| Vorzeitige Auszahlung | ❌ |

| Verrentung | ✔️ |

| Zuzahlung | ✔️ |

| Vererbung | ❌ |

| Pfändungssicher | ✔️ |

| Änderung der Beiträge | ✔️ |

Krankenversicherungs- und Pflegeversicherungsbeiträge in der ETF Rürup-Rente

Wie wir schon gesehen haben, fallen in der Auszahlungsphase Steuern auf die gezahlte Rente an. Als Nächstes setzten wir uns mit der Frage auseinander, ob auf die Rente aus einer Rürup-Rente auch Krankenversicherungs- und Pflegeversicherungsbeiträge gezahlt werden müssen.

Um diese Frage beantworten zu können, muss zunächst geklärt werden, wie man als Rentner krankenversichert ist. Drei Möglichkeiten gibt es hier:

- Krankenversicherung der Rentner (KVdR)

- Freiwillig gesetzlich versichert

- Privat krankenversichert

In der Krankenversicherung der Rentner ist, wer in der zweiten Hälfte seines Erwerbslebens mindesten 90% der Zeit gesetzlich pflichtversichert war.

Freiwillig gesetzlich versichert ist, wer mehr als 90% der zweiten Hälfte seines Erwerbslebens nicht gesetzlich pflichtversichert war und auch nicht privat versichert ist.

Privat krankenversichert ist, wer weder pflichtversichert in der KVdR noch freiwillig gesetzlich versichert ist.

| Beitrag Krankenversicherung | Beitrag Pflegeversicherung | |

|---|---|---|

| Krankenversicherung der Rentner | Nein | Nein |

| Freiwillig versichert | 15,1% | 3,05% |

| Privat versichert | Nein | Nein |

Vererbung der ETF Rürup-Rente

Vom Grundsatz ist bei diesem Produkt keine Vererbung an die Hinterbliebenen vorgesehen. Es ist jedoch möglich, eine derartige Versorgung in einen Vertrag einzuschließen. Falls man dies nicht macht, fällt das angesparte bzw. das Restkapital beim Ableben der Versichertengemeinschaft zu.

Auch wenn man einen Hinterbliebenenschutz eingebaut hat, ist wichtig zu beachten, dass die Rürup-Rente nicht frei vererbbar ist, sondern nur an die so genannten Versorgungsberechtigten Hinterbliebenen. Darunter fallen:

- Ehepartner/in

- Eingetragene Lebenspartner/in

- Kindergeldberechtigte Kinder (bis maximal zum Alter 25)

Vererbt wird das Ganze in Form einer lebenslangen Rente an die Witwe bzw. den Witwer und an die Kinder bis maximal zum 25. Lebensjahr.

Häufige Fragen zur ETF Rürup-Rente

Quellenangabe

Autor: Benjamin de Groot

Gesetze im Internet: Einkommensteuergesetz (EStG) § 22 Arten der sonstigen Einkünfte; https://www.gesetze-im-internet.de/estg/__22.html (Abruf 06.2025)

Bundesanzeiger: Alterseinkünftegesetz (AltEinkG); https://www.bgbl.de/xaver/bgbl/start.xav?start=//*%5B@attr_id=%27bgbl104s1427.pdf%27%5D#__bgbl__%2F%2F*%5B%40attr_id%3D%27bgbl104s1427.pdf%27%5D__1648800677941 (Abruf 06.2025)

Gesetze im Internet: Einkommensteuergesetz (EStG) § 10; https://www.gesetze-im-internet.de/estg/__10.html (Abruf 06.2025)

Gesetze im Internet: Einkommensteuergesetz (EStG) § 93 Schädliche Verwendung; https://www.gesetze-im-internet.de/estg/__93.html (Abruf 06.2025)