Finanzberatung in Wuppertal

Ihre Experten für individuelle Lösungen

Transparente Beratung zur Altersvorsorge, Vermögensaufbau, Absicherung uvm.

Bekannt aus...

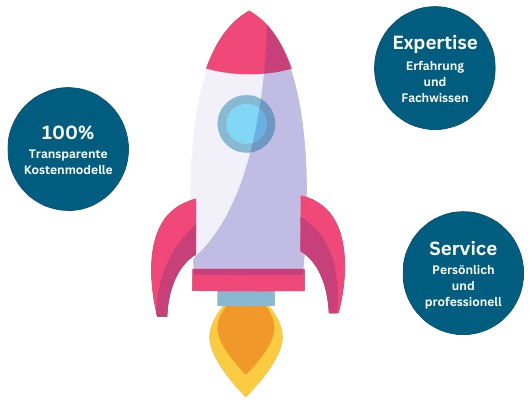

Finanzberatung in Wuppertal – Ihre Vorteile mit uns

Wuppertal ist ein bedeutender Wirtschafts- und Industriestandort in Nordrhein-Westfalen und bekannt für seine Innovationskraft. Die Stadt bietet vielseitige Möglichkeiten fürgezielte Finanzplanung.

Unser Ziel ist es, Ihnen Wege aufzuzeigen, wie Sie Ihre wirtschaftlichen Ziele sicher und effizient erreichen. Wir bieten Ihnen fundierte Beratung in den Bereichen Altersvorsorge, Absicherung (z. B. Berufsunfähigkeits- und Krankenversicherung), Vermögensaufbau und mehr – stets abgestimmt auf Ihre individuellen Bedürfnisse und die Besonderheiten der Region Wuppertal.

Ihr Vorteil: Mit einer ganzheitlichen Betrachtung Ihrer Finanzen sparen Sie Zeit und Geld. Unsere Berater greifen auf ein breites Angebot am Markt zu und entwickeln Lösungen, die perfekt zu Ihrer Lebenssituation passen – egal, ob Sie Angestellter, Unternehmer oder Freiberufler sind.

Ob Provision oder Honorar – wie die Vergütung aussieht und wie unsere Zusammenarbeit abläuft, erfahren Sie im weiteren Verlauf dieser Seite.

Weitere Informationen rund um unser Team und unsere grundsätzliche Beratungsphilosophie erfahren Sie auf der über uns Seite.

Benjamin de Groot

Gründer FragFina

"Unser Ansatz bei FragFina ist klar: Wir möchten Sie auf Augenhöhe beraten, ohne komplizierten Fachjargon und mit 100 % Transparenz. Gemeinsam finden wir die besten Lösungen für Ihre Altersvorsorge, Ihren Vermögensaufbau und Ihre Absicherung."

Objektiv

Objektivität sollte die Grundlage einer jeden Beratung sein. Deshalb bedienen wir uns bei externen Kriterien wie der Finanznorm (DIN Norm 77230)

Produktneutral

Alle unsere Berater sind frei in der Produktauswahl. Auf alle Produkte, die frei am Markt verfügbar sind, kann zurückgegriffen werden, denn nur so kann eine optimale Betreuung gewährleistet werden

Transparent

Transparenz ist Voraussetzung für eine vertrauensvolle Zusammenarbeit. Alle unsere Empfehlungen sollen für Sie nachvollziehbar und nachprüfbar sein.

Finanzberatung in Wuppertal von FragFina? Warum von uns?

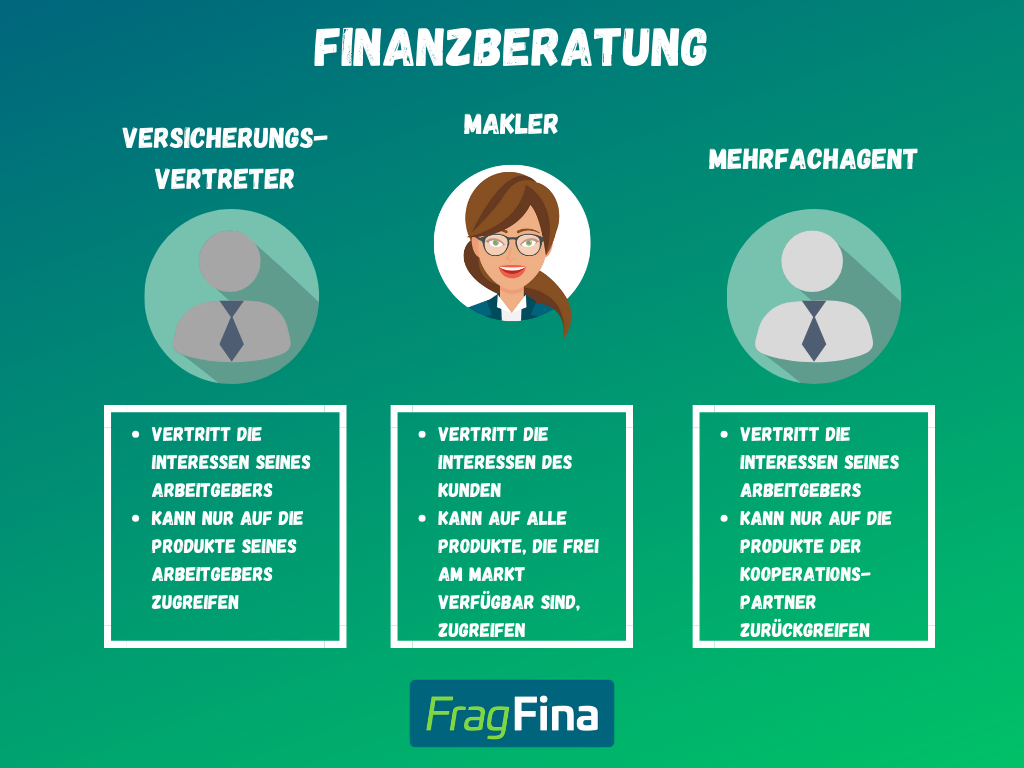

Als Versicherungsmakler nehmen wir bei FragFina eine besondere Rolle ein: Wir vertreten ausschließlich die Interessen unserer Kunden und nicht die eines Versicherungsunternehmens oder einer Bank.

Im Gegensatz zu Versicherungsvertretern, die an einen Anbieter gebunden sind, oder Mehrfachagenten, die nur auf Produkte ihrer Kooperationspartner zurückgreifen können, haben wir Zugriff auf die gesamte Bandbreite der am Markt frei verfügbaren Angebote.

Die Vorteile für Sie als Kunde:

- Produktneutrale Auswahl: Wir analysieren den Markt, um die besten Lösungen für Ihre individuelle Situation zu finden.

- Interessenvertretung: Als Ihr persönlicher Berater stehen Ihre finanziellen Ziele und Bedürfnisse stets im Mittelpunkt.

- Transparenz: Wir klären Sie offen über alle Vor- und Nachteile von Produkten sowie über Vergütungsmodelle auf.

Mit FragFina haben Sie einen Partner an Ihrer Seite, der Sie ganzheitlich berät – sei es bei der Absicherung, der Altersvorsorge oder dem Vermögensaufbau.

Das sagen unsere Kunden

Unsere Expertise überzeugt nicht nur unsere Kunden, sondern auch verschiedene Medien setzen auf unser Fachwissen. Ob als Expertenstimme, in Fachartikeln oder auf Grundlage unserer Research-Daten. Hier finden Sie ein paar Auszüge:

- Wirtschaftswoche (Printausgabe 10 (2023)/ "Bei Geld werden Frauen immer mutiger")

- Tagesspiegel (Online/ Zur Not auch ohne Eigenkapital: Ein Experte erklärt, wie Hauskäufer ihre Immobilie am besten finanzieren)

- Das Investment (Online/ Die meisten Finanzkunden würden Beratungshonorar zahlen)

Unsere Beratungsschwerpunkte

Altersvorsorge

Damit Sie im Alter sorgenfrei leben können, analysieren wir Ihre aktuelle Situation, berechnen Ihre Rentenlücke und erstellen individuelle Strategien, um diese effizient zu schließen.

Vermögensaufbau

Wir entwickeln ein individuelles Konzept für Ihre Geldanlage von ETFs über Fonds bis hin zu sonstigen Investments abgestimmt auf Ihre Ziele und Risikostruktur.

Berufsunfähigkeit

Wir erstellen ein individuelles Konzept zur Absicherung Ihrer Arbeitskraft, begleiten Sie bei der Produktauswahl und unterstützen Sie bei der Beantragung inklusive Gesundheitsfragen.

Krankenversicherung

Ob gesetzlich oder privat: Wir beraten Sie, welche Krankenversicherung am besten zu Ihren Bedürfnissen und Ihrer Lebenssituation passt.

Baufinanzierung

Erfüllen Sie sich den Traum vom Eigenheim mit der optimalen Finanzierung. Wir begleiten Sie von der Finanzierungsplanung bis zur Umsetzung.

Vieles mehr

Über die genannten Themen hinaus beraten wir Sie zu weiteren relevanten Themen.

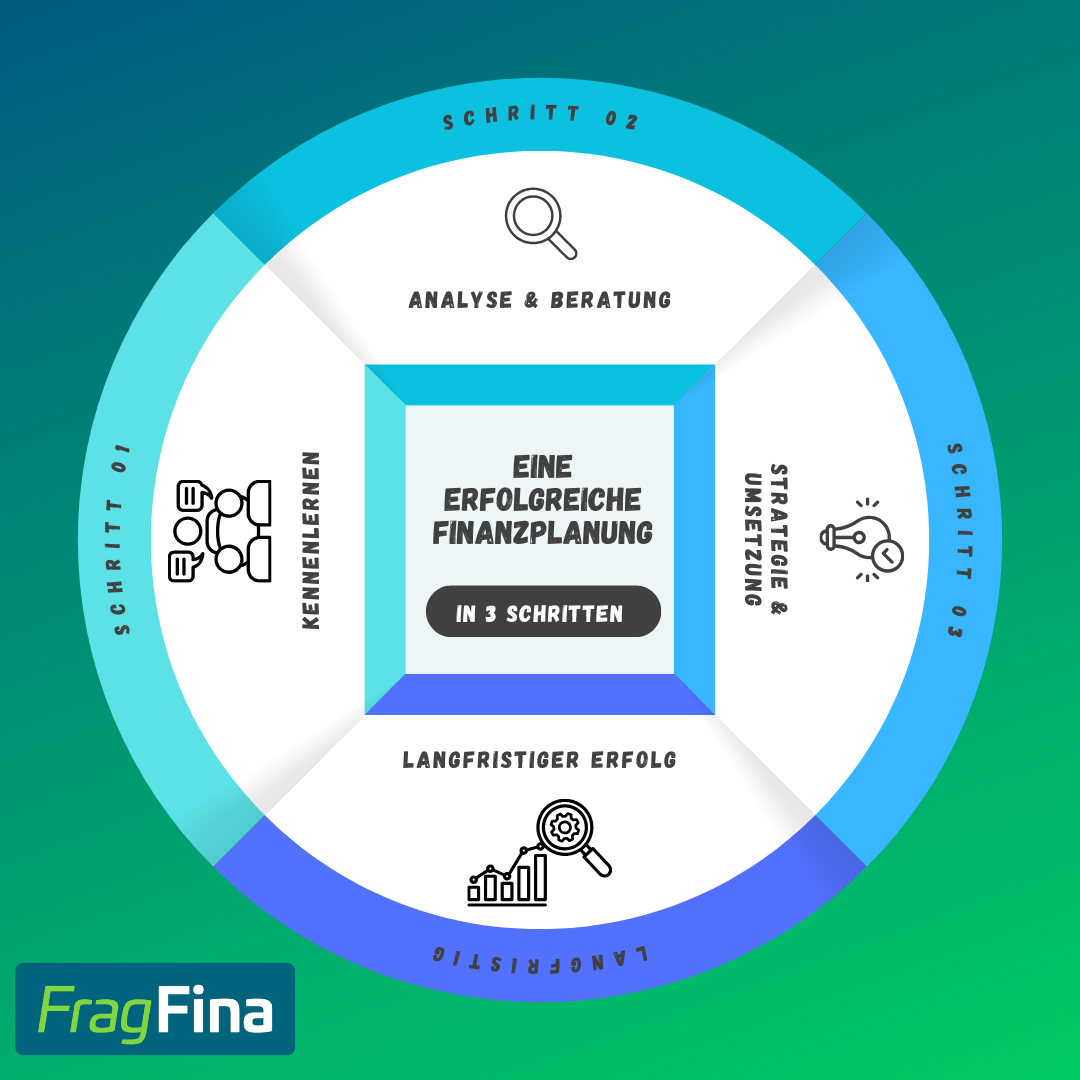

Der Ablauf Schritt für Schritt

Kennenlernen

Im kostenfreien Kennenlerngespräch klären wir Ihre Erwartungen, stellen unseren Ansatz vor und geben Ihnen eine Entscheidungsgrundlage für die Zusammenarbeit.

Beratung

In der Beratung analysieren wir Ihre Situation, entwickeln maßgeschneiderte Strategien und präsentieren Ihnen passende Lösungen für Ihre Ziele.

Umsetzung

Wir begleiten Sie bei der Umsetzung der vereinbarten Strategien – von der Produktauswahl bis hin zur Vertragsabwicklung – und stehen Ihnen jederzeit zur Seite.

Nutzen Sie unser kostenfreies Kennenlerngespräch, um herauszufinden, ob unsere Dienstleistungen Ihren Vorstellungen und Wünschen entsprechen.

Das Gespräch ist für Sie unverbindlich und vollkommen kostenlos.

Was kostet eine Finanzberatung in Wuppertal

In der Finanzberatung spielen die Kosten eine zentrale Rolle. Grundsätzlich gibt es zwei Abrechnungsmodelle: die provisionsbasierte Beratung und die Honorarberatung bzw die Honorarvermittlung.

Bei der provisionsbasierten Beratung entstehen Kosten nur bei Vertragsabschluss. Diese sind in den Beiträgen enthalten und werden von der Versicherung an den Berater gezahlt, nicht direkt vom Kunden.

Bei der Honorarberatung bzw. der Honorarvermittlung, wird mit Verträgen ohne Provision gearbeitet also sogenannten Nettopolicen. Das Vermittlungshonorar wird direkt an den Berater gezahlt.

Was bieten wir an?

Die Wahl liegt bei Ihnen: Wir bieten sowohl provisionsbasierte Beratung mit Bruttopolicen als auch Honorarvermittlung mit Nettopolicen an. Letztere erfolgt transparent direkt zwischen Ihnen und dem Berater.

Im Folgenden finden Sie ein paar Beispiele:

- Die aktuelle Einkommenssituation wird erfasst

- Bestehende Verträge sowie Leistungen aus Versorgungswerken und der Deutschen Rentenversicherung werden ermittelt

- Recherche ob Förderungen oder Zuschüsse über Zusatzversorgungskassen oder durch den Arbeitgeber möglich sind

- Ausfertigen einer umfangreichen Altersvorsorge Analyse

- Empfehlungen und Konzept zur Schließung der Altersvorsorgelücke

- Vermittlung einer entsprechenden Nettopolice

- Erstellung einer Risikovoranfrage

- Marktanalyse und Vergleich von möglichen Produkten auf Grundlage des Ergebnisses der Risikovoranfrage

- Vermittlung einer entsprechenden Nettopolice

Anne Granzow

Finanzberaterin

"Ich freue mich immer wieder neue Menschen kennenzulernen und sie auf dem Weg zu ihren finanziellen Zielen zu begleiten, zu unterstützen und dabei maßgeschneiderte Lösungen für eine sichere finanzielle Zukunft zu bieten."

Unser Expertennetzwerk - Für jede Herausforderung die richtige Lösung

Wir bei FragFina möchten Ihnen in jeder Situation die bestmögliche Unterstützung bieten. Doch manchmal erfordert eine Fragestellung so spezielle Expertise oder Kapazitäten, dass wir diese nicht direkt intern abdecken können. Genau hier kommt unser bewährtes Expertennetzwerk ins Spiel.

Dieses Netzwerk besteht aus Partnern, mit denen wir seit vielen Jahren vertrauensvoll zusammenarbeiten und die unseren hohen Qualitätsansprüchen entsprechen. Dazu gehören beispielsweise Fachleute aus Bereichen wie Steuerberatung, Immobilienfinanzierung, Geldanlage und weiteren Spezialgebieten.

Sollte Ihre Anfrage die Einbindung eines Experten erfordern, werden wir Sie selbstverständlich transparent darüber informieren. Gemeinsam mit unseren Netzwerkpartnern sorgen wir dafür, dass Ihre Anliegen professionell und effizient bearbeitet werden, immer mit Ihrem besten Interesse im Fokus.