Marktanalyse Nettopolice

Zahlen, Daten und Statistiken rund um die Nettopolice

Wie gut ist meine Nettopolice im Marktvergleich? Wie hoch sind eigentlich die Kosten einer Nettopolice im Durchschnitt und aus wie vielen Geldanlagen kann man bei den Anbietern auswählen?

Mit unserer Marktanalyse kannst du dir einen einfachen und schnellen Marktüberblick verschaffen und hast die wichtigsten Kennzahlen und Daten auf einen Blick.

Was erwartet dich in der Marktanalyse zur Nettopolice?

In unserer umfassenden Marktanalyse von Rentenversicherungen als Nettopolice haben wir Daten zu den Bereichen Effektivkosten, Geldanlage und Rentenfaktor erhoben.

Diese Daten haben wir einfach und verständlich aufbereitet und sollen es dem Verbraucher ermöglichen mit einfachen Mitteln, einen bestehenden Vertrag oder ein vorliegendes Angebot im Marktvergleich einschätzen zu können. So können teure und unnötige Fehler vermieden werden.

- Kennzahlen, die einen einfachen Vergleich von Nettopolicen ermöglichen

- Marktweite Benchmarks in den Bereichen Effektivkosten, Geldanlage und Rentenfaktor

- Überblick über die besten und schlechtesten Ergebnisse in den jeweiligen Kategorien

Die Analyse in Videoform findest du hier:

Sie sehen gerade einen Platzhalterinhalt von YouTube. Um auf den eigentlichen Inhalt zuzugreifen, klicken Sie auf die Schaltfläche unten. Bitte beachten Sie, dass dabei Daten an Drittanbieter weitergegeben werden.

Mehr InformationenWelche Kategorien haben wir analysiert?

Im Rahmen unserer Marktanalyse haben wir uns verschiedene Kategorien einer Nettopolice angeschaut. Insbesondere waren das die Effektivkosten, die Auswahlmöglichkeiten in der Geldanlage und der Rentenfaktor.

Bei den Auswahlmöglichkeiten der Geldanlage haben wir uns zusätzlich noch die Auswahlmöglichkeiten im Bereich der ETFs angesehen und bei den Rentenfaktoren sowohl den aktuellen als auch den garantierten Rentenfaktoren betrachtet.

Eine Erklärung, was es mit den einzelnen Kategorien auf sich hat, findest du hier:

Bei einer Versicherung gibt es viele unterschiedliche Kostenarten. Das sind beispielsweise die Abschluss- und Vertriebskosten (diese gibt es in einer Nettopolice logischerweise nicht), die Verwaltungskosten oder auch die Kosten für die gewählte Geldanlage.

Die Effektivkosten fassen alle Kostenarten zusammen und verteilen diese gleichmäßig auf die gesamte Laufzeit. Dargestellt werden die Effektivkosten in Form eines Prozentwertes.

Die Effektivkosten geben an, um wie viel % die erzielte Rendite durch die Kosten des Vertrags reduziert wird.

Hat man beispielsweise Effektivkosten von 1% und die gewählte Geldanlage würde 6% erzielen, würden einem 5% gutgeschrieben werden.

Der Ausweis der Kosten in Form von Effektivkosten hat den Vorteil, dass die Kosten einfacher mit anderen Anlagen verglichen werden können. So kann man beispielsweise auf einen Blick die Kosten einer Versicherungslösung mit den Kosten eines Fonds vergleichen.

Wichtig ist, dass die Effektivkosten nur dann aussagekräftig sind, wenn der Vertrag auch die gesamte Laufzeit über durchgehalten wird. Hier gilt, je niedriger die Kosten, desto besser.

An dieser Stelle noch eine wichtige Präzisierung. Es gibt Vorlagen und Regeln, wie Effektivkosten zu berechnen sind. Diese werden herausgegeben von der Produktinformationsstelle Altersvorsorge (PIA).

Beim Ergebnis ist vor allem die Hochrechnung der Rendite entscheidend. Wenn hier höhere Werte angesetzt werden kann es sein, dass auch die Effektivkosten höher ausfallen. Das liegt daran, dass die Kosten in Altersvorsorgeverträgen für gewöhnlich nicht absolut sind, sondern prozentuale Anteile des Vertragsguthabens.

Je höher jetzt die Rendite ist, desto höher ist das Vertragsguthaben und desto höher sind dann auch die absoluten Kosten.

Somit sind leider auch die Effektivkosten nicht ein 100% einheitlich vergleichbarer Wert. Jedoch ist es nach unserer Einschätzung nach von allen Kennzahlen die, die die Realität am besten abbildet und somit auch eine bestmögliche Vergleichbarkeit bietet.

Die eine Möglichkeit ist über einen sogenannten klassischen Tarif. Das bedeutet, dass man einen Garantiezins hat, der aktuell im Jahre 2022 bei 0,25% liegt. Neben dem Garantiezins kommen noch Überschüsse dazu, die die Versicherung erwirtschaftet.

Diese Art der Geldanlage ist nicht wirklich sinnvoll. Die Garantie ist sehr gering, sogar deutlich unterhalb der Inflation und auch die Überschüsse, die die Versicherungen erwirtschaften, sind aufgrund des Niedrigzinsumfeldes auch eher gering. Aus diesem Grund sollte man eher zur so genannten fondsbasierten Variante greifen.

Hier wird das gesparte Kapital in einen oder mehrere Fonds investiert, aus denen man frei wählen kann und deren Zusammenstellung man über die Vertragslaufzeit auch regelmäßig verändern kann.

Hier sind die Renditeerwartungen natürlich deutlich höher, als über die klassische Variante. Aus diesem Grund haben wir in der Analyse auch nur diese Variante betrachtet.

Konkret haben wir uns angeschaut, aus wie vielen unterschiedlichen Geldanlagen man grundsätzlich und im speziellen aus wie viel unterschiedlichen ETFs man wählen kann.

Den Rentenfaktor benötigt man, um das angesparte Kapital mit dem Renteneintritt in eine lebenslange Rente umzuwandeln. Die Berechnung funktioniert dabei wie folgt:

Angespartes Kapital / 10.000 * Rentenfaktor.

Hier das ganze auch einmal an einem Beispiel.

Angenommen man hat über die Vertragslaufzeit 100.000€ angesammelt und der Rentenfaktor beträgt 25€, dann sieht die Berechnung wie folgt aus:

100.000€ : 10.000 *25€ = 250€

D.h. bei den angenommenen Zahlen würde die lebenslange Rente 250€ betragen. Zusätzlich kommen noch Überschüsse dazu die, die Versicherung erwirtschaftet, diese sind aber nicht garantiert und auch erst einmal unabhängig vom Rentenfaktor.

Beim Rentenfaktor unterscheidet man zwischen dem aktuellen Rentenfaktor und dem garantierten Rentenfaktor.

Der aktuelle Rentenfaktor gibt an, wie hoch der Rentenfaktor mit Erreichen des Rentenalters sein wird, bei heutiger Rechnungsgrundlegung. D.h. wenn die grundsätzlichen Rahmenbedingungen so bleiben wie sie jetzt sind, dann wird das der Rentenfaktor sein, den man im Alter hat.

Hier kann man relativ pauschal sagen, je höher der aktuelle Rentenfaktor ist, umso besser, da mit einem höheren Rentenfaktor eine höhere Rente einhergeht. Dieser Wert ist jedoch nicht garantiert, sondern lediglich eine Hochrechnung.

Der garantierte Rentenfaktor gibt an, welchen Rentenfaktor man in jedem Fall erhält, egal wie die Entwicklung der Rahmenbedingungen im Laufe der Zeit ist. Der garantierte Rentenfaktor gibt die garantierte Untergrenze an.

Jetzt könnte man ja meinen, dass genau wie bei dem prognostizierten Rentenfaktor auch hier ein möglichst hoher garantierter Rentenfaktor optimal ist. Doch das lässt sich so pauschal nicht sagen. Garantien haben immer den Nachteil, dass sie unflexibel machen und meistens auch teuer sind.

Ein hoher garantierter Rentenfaktor kann dazu führen, dass die Versicherung eingeschränkter in Ihren Handlungsmöglichkeiten ist, da Sie zunächst die Garantie bedienen muss. Das kann dazu führen, dass Überschüsse geringer ausfallen und somit letztendlich die tatsächliche Auszahlung niedriger ausfällt trotz eines höheren garantierten Rentenfaktors.

Wie wurden die Daten erhoben?

Zur Erhebung der Daten haben wir verschiedene Versicherungen schriftlich angefragt mit der Bitte, uns Daten in Form von Angebotsberechnungen zur Verfügung zu stellen.

Letztendlich haben wir von 12 Versicherungen Daten zur Verfügung gestellt bekommen.

Konkret handelt es sich um folgende Anbieter:

- Alte Leipziger

- Condor

- Münchener Verein

- Die Bayerische

- Interrisk

- Inter

- Volkswohlbund

- Continentale

- LV 1871

- Ergo

- Prisma Life

- Standrad Life

Weitere Anbieter hatten entweder keine fondsgebundenen Nettopolicen bzw. keine ETFs im Angebot oder arbeiten nicht mit Maklern zusammen.

Unserer Recherche nach sollten die oben genannten 12 Anbieter ungefähr 65% des aktuellen Marktes für fondsgebundene Rentenversicherungen als Nettopolice in Deutschland abbilden.

Die Berechnungen bzw. Angebote haben wir uns (in zwei Varianten) auf folgender Grundlage erstellen lassen:

- Rentenversicherung (Schicht 3)

- Geburtsdatum: 01.07.1992

- Beginn Datum: 01.08.2022

- Sparbeitrag: 100€ monatlich

- Vertragslaufzeit bis 67

- Keine Dynamik

- Keine Beitragsgarantie

- 100% Anlage in den iShares Core MSCI World (IE00B4L5Y983)

- Rentenversicherung (Schicht 3)

- Geburtsdatum: 01.07.1982

- Beginn Datum: 01.08.2022

- Sparbeitrag: 100€ monatlich

- Vertragslaufzeit bis 67

- Keine Dynamik

- Keine Beitragsgarantie

- 100% Anlage in den iShares Core MSCI World (IE00B4L5Y983)

Wie man sieht, unterscheiden sich die beiden Varianten in dem Geburtsdatum und somit in der Vertragslaufzeit. Wir haben einmal eine Vertragslaufzeit von 37 Jahren und einmal eine Vertragslaufzeit von 27 Jahren.

Bei der Geldanlage haben wir wenn möglich den iShares Core MSCI World gewählt (ISIN: IE00B4L5Y983) mit einer Kostenquote von 0,20% hinterlegt. Jedoch haben nicht alle Anbieter diesen ETF im Angebot. In diesem Fall haben wir auf ähnliche Alternativen zurückgegriffen.

Konkret wurde in folgende Geldanlagen investiert:

| Fondsname | ISIN | Kosten |

|---|---|---|

| iShares Core MSCi World | IE00B4L5Y983 | 0,20% |

| Lyxor MSCI World (LUX) UCITS ETF | LU0392494562 | 0,20% |

| Amundi Index MSCI World | LU1437016972 | 0,18% |

| Lyxor MSCI World UCITS ETF - Dist | FR0010315770 | 0,30% |

| Vanguard Global Stock Index Ins EUR Acc | IE00B03HD191 | 0,18% |

| iShares MSCI World Hedged | IE00B441G979 | 0,55% |

Somit lag die Kostenquote der Geldanlagen zwischen 0,18% und 0,55%, in der Regel aber bei 0,20%.

Die Daten, die uns in Form von Angebotsberechnungen aufgrund der oben genannten Kriterien zur Verfügung gestellt wurden, haben wir für die Analyse und Auswertung genutzt.

Wie kann man mit den Daten arbeiten?

Ziel der Analyse ist es mit Hilfe der Daten den eigenen Vertrag (egal ob Angebot oder schon vorhanden) im Vergleich zum Markt bewerten zu können. Natürlich nicht bis ins letzte Detail abschließend aber eine grundsätzliche Tendenz sollte erkennbar sein.

Um dies so einfach wie möglich zu gestalten, haben wir in jeder Kategorie einen Benchmarkwert ermittelt. Mit Hilfe dieses Wertes hat man die Möglichkeit, auf einen Blick wichtige Kennzahlen zu vergleichen.

Der Wert der Benchmark ist das arithmetische Mittel der erhobenen Daten in der jeweiligen Kategorie. Vom Konzept des arithmetischen Mittels sind wir lediglich im Bereich der Effektivkosten abgewichen.

Hier haben wir den getrimmten Mittelwert benutzt. Grund der Abweichung war, dass es einen extremen Ausreißer in den Daten gab, der das Gesamtergebnis verfälscht hätte.

Den Wert geben wir in folgender Form aus:

Um das Konzept besser nachvollziehen zu können, schauen wir es und einmal am Beispiel der Effektivkosten an.

Angenommen man hat sich ein Angebot für eine Nettopolice erstellen lassen und möchte wissen, wie die Kosten des Vertrags im Vergleich zu anderen Anbietern sind. Also ist es eher ein günstiges oder teures Angebot?

Immer wenn es um das Thema Kosten einer Versicherung geht, sollte man sich die Effektivkosten anschauen. Also sucht man sich diese aus dem Vertrag raus.

Jetzt hat man dort einen Wert stehen sagen wir zum Beispiel 1%. Isoliert betrachtet sagt dieser Wert jetzt relativ wenig aus. Ohne Kontext kann man nicht sagen, ob das Angebot eher teuer oder eher günstig ist.

Hier kommt jetzt unsere ermittelte Benchmark ins Spiel. Mit Hilfe der Benchmark, die den Kostendurchschnitt des analysierten Marktes abbildet, kann man auf einen Blick sehen, ob das eigene Angebot über oder unter der Benchmark liegt und somit schnell eine Tendenz finden, ob der angebotene Vertrag eher günstig oder eher teuer ist.

Äquivalent zu den Effektivkosten kann man mit unseren Daten auch in den anderen Kategorien arbeiten.

Effektivkosten in der Nettopolice

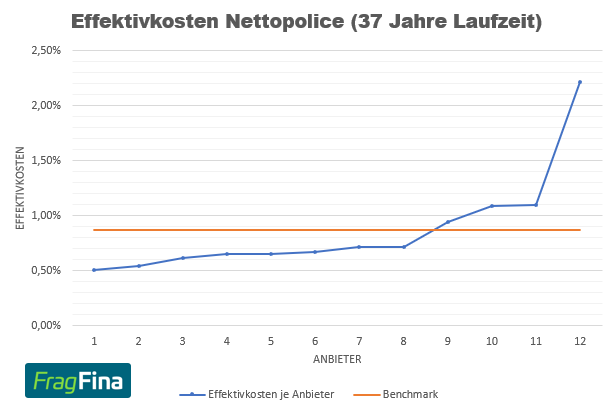

Im Rahmen unserer Marktanalyse haben wir uns das Thema Effektivkosten genauer angeschaut. Betrachten wir zunächst die Effektivkosten bei einer Laufzeit von 37 Jahren.

Die Effektivkosten in den betrachteten Angeboten lag zwischen 0,51% und 2,21%. Im Durchschnitt haben wir eine Effektivkostenbelastung von 0,87%.

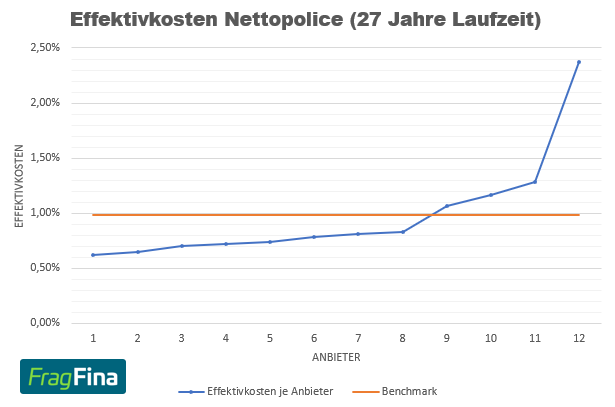

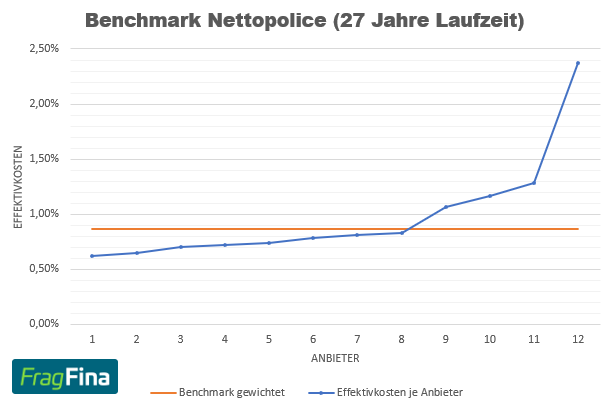

Betrachten wir als Nächstes die Effektivkosten bei einer Laufzeit von 27 Jahren.

Die Effektivkosten in den betrachteten Angeboten lag zwischen 0,62% und 2,37%. Im Durchschnitt haben wir eine Effektivkostenbelastung von 0,98%.

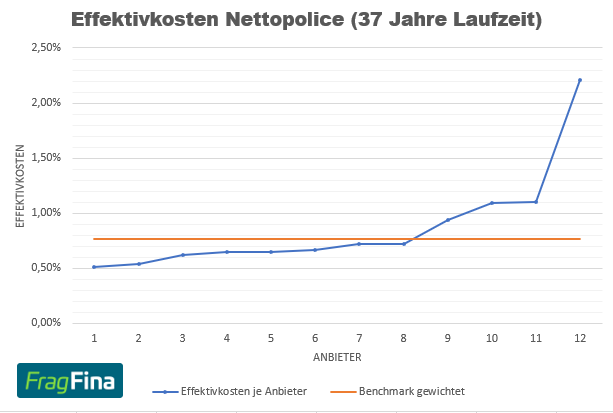

Wie man an den Grafiken sieht, gab es mit der Kostenbelastung eines Anbieters von 2,21% bzw. 2,37% einen extremen Ausreißer. Aus diesem Grund haben wir uns dazu entschieden hier als Benchmark nicht den Durchschnittswert zu nehmen, sondern mit dem getrimmten Mittelwert zu arbeiten.

D.h. wir haben den niedrigsten und den höchsten Wert gestrichen und aus den verbleibenden Werten den Mittelwert gebildet. Dieser Wert stellt dann auch die Benchmark dar.

Zunächst für die Variante mit der 37-jährigen Laufzeit:

Geldanlage in der Nettopolice

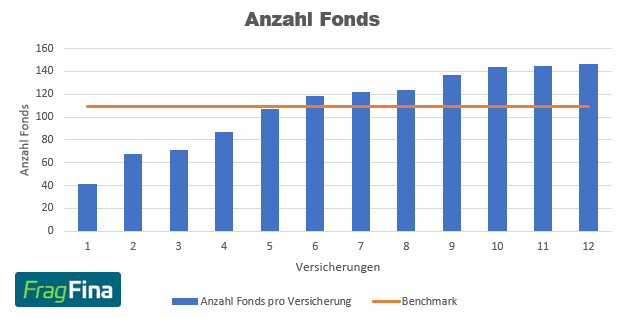

Im Rahmen unserer erstellten Marktanalyse haben wir uns das Thema der auswählbaren Geldanlagen angeschaut. Also aus wie vielen verschiedenen Geldanlagen kann man auswählen.Hier haben wir dann noch einmal zwischen allen Geldanlagen und den auswählbaren ETFs unterschieden.

Starten wir mit den grundsätzlichen Geldanlagen:

Fonds in der Nettopolice

Die Spanne der angebotenen Geldanlagen in unserer Analyse lagen zwischen 41 und 146 Geldanlagen, aus denen man wählen konnte. Im Durchschnitt lag die Anzahl der Geldanlagen bei 109.

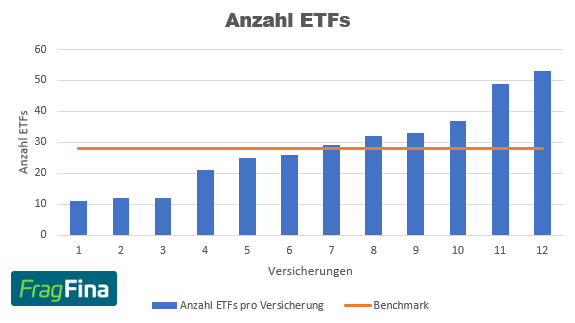

ETFs in der Nettopolice

Neben den allgemeinen Geldanlagen haben wir uns auch die Auswahlmöglichkeiten im Bereich ETF angeschaut.

Die Spanne der angebotenen ETFs in unserer Analyse lag zwischen 11 und 53. Im Durchschnitt lag die Anzahl der ETFs bei 28.

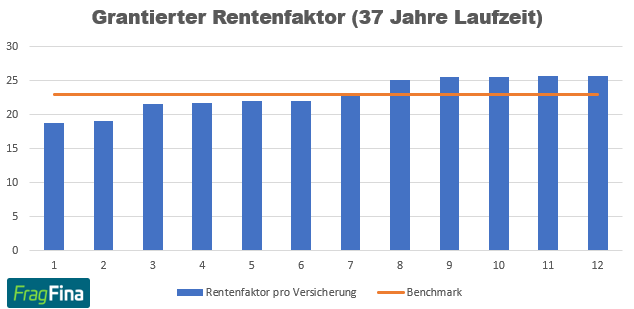

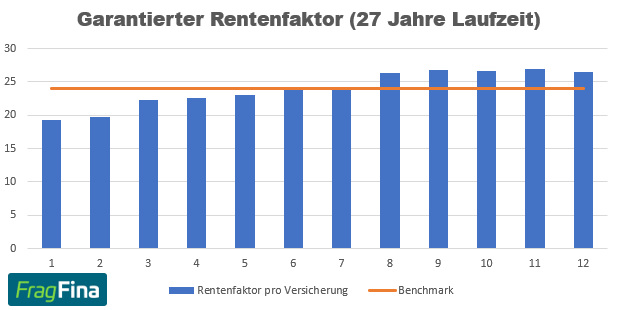

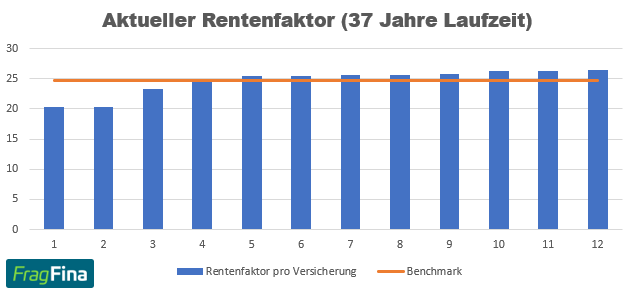

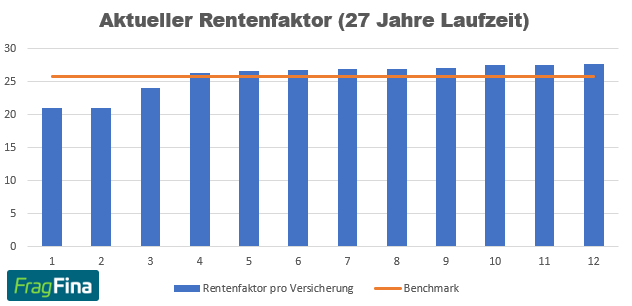

Rentenfaktoren in der Nettopolice

Eine weitere wichtige Kennzahl, die wir uns im Rahmen unserer Marktanalyse angeschaut haben, ist der Rentenfaktor.

Starten mit den garantierten Rentenfaktoren bei einer Laufzeit von 37 Jahren:

Die garantierten Rentenfaktoren lagen in unserer Analyse zwischen 25,70€ und 18,74€. Im Durchschnitt lag der Rentenfaktor bei 22,96€.

Die garantierten Rentenfaktoren lagen in unserer Analyse zwischen 26,95€ und 19,23€. Im Durchschnitt lag der Rentenfaktor bei 23,99€.

Die aktuellen Rentenfaktoren lagen in unserer Analyse zwischen 26,36€ und 20,26€. Im Durchschnitt lag der Rentenfaktor bei 24,63€.

Die aktuellen Rentenfaktoren lagen in unserer Analyse zwischen 27,65€ und 20,96€. Im Durchschnitt lag der Rentenfaktor bei 25,77€.

Zusammenfassung der Ergebnisse

Zusammenfassung für die Laufzeit 37 Jahre:

| Effektiv-kosten | Geldan-lagen | Anzahl ETFs | Gar. Renten-faktor | Renten-faktor | |

|---|---|---|---|---|---|

| Benchmark | 0,77% | 109 | 28 | 22,96€ | 24,63€ |

| Bester Wert | 0,51% | 146 | 53 | 25,70€ | 26,36€ |

| Schlech-tester Wert | 2,21% | 41 | 11 | 18,74€ | 20,26€ |

Zusammenfassung für die Laufzeit 27 Jahre:

| Effektiv-kosten | Geldan-lagen | Anzahl ETFs | Gar. Renten-faktor | Renten-faktor | |

|---|---|---|---|---|---|

| Benchmark | 0,87% | 109 | 28 | 23,99€ | 25,77€ |

| Bester Wert | 0,62% | 146 | 53 | 26,95€ | 27,65€ |

| Schlech-tester Wert | 2,37% | 41 | 11 | 19,23€ | 20,96€ |

Wie man sieht, sind in allen Kategorien die Spannen relativ weit. Allein im Bereich der Effektivkosten sind die Kosten beim teuersten Anbieter 4 Mal höher als beim günstigsten Anbieter.

Dies zeigt, dass man sich bei einem Abschluss eines Vertrags mit diesen Daten auseinandersetzen sollte. In der Praxis ist es jedoch nicht praktikabel, sich 10 verschiedene Angebote erstellen zu lassen und die Daten miteinander zu vergleichen.

Aus diesem Grund haben wir die marktweiten Benchmarkwerte erstellt, die es dir ermöglichen sollen schnell und einfach ein bestehendes Angebot einordnen zu können.

Natürlich muss man hier beachten, dass die Werte und Ergebnisse sich verändern, wenn man die Berechnungsparameter verändert. Aus diesem Grund sollte man die von uns ermittelten Werte nicht als absoluten Werte betrachten, sondern als Orientierungsgröße.

Genau dafür kann man Sie auch gut nutzen, und zwar um eine Tendenz zu bekommen wir der eigene Vertrag einzuschätzen ist.

Zum Autor

Benjamin de Groot

Finanz- & Geldanlagespezialist